В завершении 2023 года Президиум Верховного Суда РФ 13.12.2023 г. утвердил Обзор практики применения арбитражными судами положения законодательства о налогах и сборах, связанных с оценкой обоснованности налоговой выгоды. По моему мнению, данный обзор формирует направление судебной практики по налоговым спорам на 2024 год, и является важным для руководителей и собственников бизнеса при планировании, организации бизнес – процессов, в плане оценки налоговых рисков. Во все времена, а тем более в наше непростое время, руководителям и собственников бизнеса рекомендую тщательно продумывать и оценивать налоговые риски, при ведении хозяйственной деятельности. Не секрет, что «с неба выигранный тендер, либо сверхвыгодный договор и т.д.», при не соблюдении правил оценки налоговых рисков, может в минус, вывести сверхприбыли полученные в текущем моменте. Печальных пример более чем множество. Итак, непосредственно об Обзоре. Нам представляется 15 фундаментальных принципов, которыми должны ру

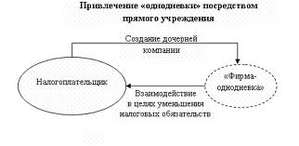

В данном деле налогоплательщик, а потом и мы столкнулись с уже привычной позицией налоговых органов доначислять налоги по любому удобному поводу и основанию, приводя в обоснование своей позиции различные, не связанные с реальным положением вещей, умозаключения в отношении и контрагентов и самого налогоплательщика.

В данном деле налогоплательщик, а потом и мы столкнулись с уже привычной позицией налоговых органов доначислять налоги по любому удобному поводу и основанию, приводя в обоснование своей позиции различные, не связанные с реальным положением вещей, умозаключения в отношении и контрагентов и самого налогоплательщика.  В данном деле налогоплательщик, а потом и мы столкнулись с уже привычной позицией налоговых органов доначислять налоги по любому удобному поводу и основанию, приводя в обоснование своей позиции различные, не связанные с реальным положением вещей, умозаключения в отношении и контрагентов и самого налогоплательщика.

В данном деле налогоплательщик, а потом и мы столкнулись с уже привычной позицией налоговых органов доначислять налоги по любому удобному поводу и основанию, приводя в обоснование своей позиции различные, не связанные с реальным положением вещей, умозаключения в отношении и контрагентов и самого налогоплательщика.