- адвокатский кабинет;

- коллегия адвокатов;

- адвокатское бюро;

- юридическая консультация.

Проблематику налогообложения адвокатов (адвокатских кабинетов) мы представим в другой статье.

ВОЗМОЖНЫЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

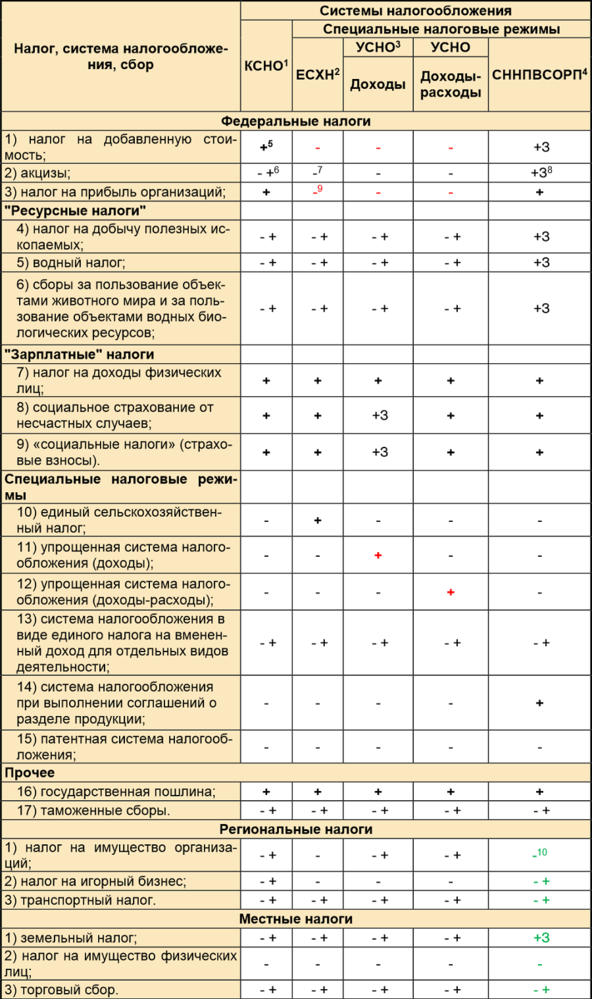

На текущий момент в РФ действуют следующие системы налогообложения и налоги: 1 Классическая (обычная) система налогообложения.

1 Классическая (обычная) система налогообложения.2 Единый сельскохозяйственный налог.

3 Упрощенная система налогообложения (с объектом налогообложения: только Доходы или Доходы за вычетом Расходов.

4 Система налогообложения при выполнении соглашений о разделе продукции.

5 Знак «+» означает, что по умолчанию этот налог уплачивается.

6 Знак «- +» означает, что по умолчанию этот налог уплачивается, если возникает база для его исчисления.

7 Знак «-» означает, что по умолчанию этот налог не уплачивается.

8 Знак «+З» означает, что по умолчанию этот налог уплачивается, но может быть зачтен в счет уплаты основного налога на этой системе налогообложения.

9 Знак«-» означает, что по умолчанию этот налог не уплачивается, но у налогоплательщика могут возникать случае, когда он не только начисляет, уплачивает данный налог, но и отчитывается по нему.

10 «Зеленый цвет» — означает, что этот налог может быть отменен по решению региональных\местных властей.

Из вышеприведенной таблицы видно, что использование какой-либо системы налогообложения не означает полный запрет на применение налогообложения (налогов) из другой системы. Например:

- У организации может быть КСНО + ЕНВД (или, например, торговый сбор).

- Если организация на УСНО, выставили счет-фактуру, выделив НДС, то она будет обязана не только его уплатить, но и представить налоговую декларацию по НДС.

- И т.п.

АДВОКАТ ≠ АДВОКАТСКОЕ ОБРАЗОВАНИЕ

Согласно п.1 ст. 25 ФЗ «Об адвокатской деятельности и адвокатуре в РФ» адвокатская деятельность осуществляется на основе соглашения между адвокатом и доверителем. Таким образом, если адвокат входит какое-либо адвокатское образование, то все равно стороной по договору с доверителем является он (или несколько адвокатов), а не адвокатское образование в лице его «руководителя» или адвоката.При этом, императивная норма п. 6 ст. 25 ФЗ «Об адвокатской деятельности и адвокатуре в РФ», согласно которой вознаграждение, выплачиваемое адвокату доверителем, и (или) компенсация адвокату расходов, связанных с исполнением поручения, подлежат обязательному внесению в кассу соответствующего адвокатского образования либо перечислению на расчетный счет адвокатского образования не противоречит п. 1 этой же статьи, поскольку, согласно п. 13-14 ст. 22, п. 2 ст. 23, ФЗ «Об адвокатской деятельности и адвокатуре в РФ» адвокатские образования являются налоговым агентом адвокатов, являющихся ее членами, по доходам, полученным ими в связи с осуществлением адвокатской деятельности, а также их представителем по расчетам с доверителями и третьими лицами и другим вопросам, предусмотренным учредительными документами. Данная норма коррелирует с п. 1 ст. 226 НК РФ, где адвокатские образования признаются налоговыми агентами, на которых возложена обязанность по исчислению, удержанию и уплате налога с доходов адвокатов.

Разница между правоспособностью адвокатов и адвокатских объединений на этом не заканчивается:

- Адвокат (адвокатский кабинет) могут заключать ограниченное количество сделок, по сути п. 2-3 ст. 2 ФЗ «Об адвокатской деятельности и адвокатуре в РФ» предметы возможных договоров только юридическими услугами не запрещенные законодательством. При этом, п. 1 вышеназванной статьи, позволяет еще адвокату заниматься научной, преподавательской и иной творческой деятельностью.

- С адвокатскими же образованиями все иначе. Многие переносят правоспособность членов адвокатских образований (т.е. адвокатов) на правоспособность самого адвокатского образования, но это принципиально неверно, поскольку:

-

- ст. 22-24 ФЗ «Об адвокатской деятельности и адвокатуре в РФ» не содержат императивного запрета на коммерческую деятельность;

- то что адвокатские образования являются корпоративными некоммерческими организациями (ст.123.16-2 ГК РФ) и согласно п.1 ст 123.1 ГК РФ не преследуют в качестве основной цели извлечение прибыли и не распределяют ее между своими членами не означает, что адвокатские образования не могут иметь прибыли. Безусловно, они могут заниматься коммерческой деятельностью и получать прибыль, только вот пускать ее они могут только на уставные цели адвокатского образования! Более того, представляется возможным, что адвокатские образования могут учреждать другие коммерческие организации, прибыль которых также будет направлена на уставные цели адвокатского образования.

Примеры (на основе коллегии адвокатов):

- Коллегия адвокатов может заниматься издательской деятельностью, популяризируя те или иные юридические знания.

- Коллегия адвокатов может оказывать финансовые консультации. Безусловно, такие услуги не могут оказывать адвокаты, но никто не запрещает коллегии адвокатов взять на работу финансовых консультантов, которые и будут осуществлять необходимую деятельность.

- Коллегия адвокатов может сдавать в аренду, принадлежащее ей имущество.

- Коллегия адвокатов может размещать свободные денежные средства в депозитах, ценных бумагах, получая соответствующий доход.

- И т.д.

ВОЗМОЖНЫЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ АДВОКАТСКИХ ОБРАЗОВАНИЙ

Из вышесказанного, можно сделать выводы, что адвокатские образования не должны использовать:- систему налогообложения для сельскохозяйственных товаропроизводителей;

- единый налог на вмененный доход;

- систему налогообложения при выполнении соглашений о разделе продукции.

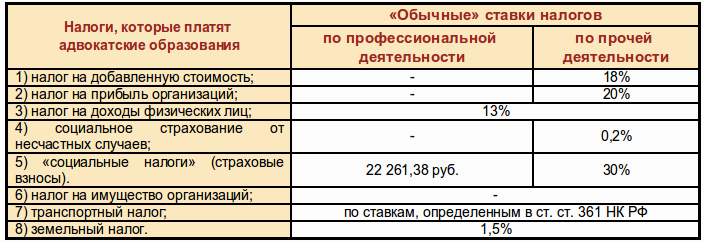

Таким образом, коллегии адвокатов обязаны применять общую (классическую) систему налогообложения! А следовательно будут является плательщиками следующих налогов:

- Налога на добавленную стоимость.

- Налога на прибыль организаций.

- Налога на имущество организаций.

- Транспортного налога.

- Земельного налога.

- Страховы взносов (это хоть и не налог, но по сути являющийся им) + социальное страхование от несчастных случаев.

- Налога на доходы физических лиц.

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- налог на игорный бизнес.

НАЛОГИ, ОТЧЕТНОСТЬ И РАЗДЕЛЬНЫЙ УЧЕТ

1. НДС:

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)Пункт 3.Не подлежат налогообложению (освобождаются от налогообложения) на территории Российской Федерации следующие операции:

14) оказание услуг коллегиями адвокатов, адвокатскими бюро, адвокатскими палатами субъектов Российской Федерации или Федеральной палатой адвокатов своим членам в связи с осуществлением ими профессиональной деятельности.Это означает, что все доходы, связанные с профессиональной деятельностью адвокатов (оказанием юридических услуг) не облагаются НДС.

Но это не означает, что у коллегий адвокатов никогда не может быть базы по НДС. Она может возникнуть в большом количестве случаев. Например, при сдаче помещений, принадлежащей коллегии адвокатов в аренду.

Стандартная ставка для большинства прочих операций адвокатских образований составит 18%.

2. Налог на прибыль организаций:

Статья 251 НК РФ. Доходы, не учитываемые при определении налоговой базыК целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся:

8) отчисления адвокатских палат субъектов Российской Федерации на общие нужды Федеральной палаты адвокатов в размерах и порядке, которые определяются Всероссийским съездом адвокатов; отчисления адвокатов на общие нужды адвокатской палаты соответствующего субъекта Российской Федерации в размерах и порядке, которые определяются ежегодным собранием (конференцией) адвокатов адвокатской палаты этого субъекта Российской Федерации, а также на содержание соответствующего адвокатского кабинета, коллегии адвокатов или адвокатского бюро.

Это означает, что все доходы, связанные с отчислениями (целевыми взносами) от адвокатов не облагаются налогом на прибыль.

И это опять не означает, что у адвокатских образований никогда не может быть облагаемой выручки (доходов). Она может возникнуть в большом количестве случаев. Например, при получении дохода от размещения свободных денежных средств.

Стандартная ставка для большинства прочих операций адвокатских образований составит 20%.

3. Налог на имущество организаций:

Статья 381 НК РФ. Налоговые льготыОсвобождаются от налогообложения:

14) имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;Таким образом, адвокатские образования не платят налог на имущество.

4. Транспортный налог:

Если адвокатское образование имеет на своем балансе имущество, которое в соответствии с законодательством РФ зарегистрировано, как транспортное средство и оно признается, в соответствии со ст.358 НК РФ, объектом налогообложения транспортным налогом, то адвокатские образования будут начислять и перечислять транспортный налог в региональный бюджет РФ. Налоговые ставки на автотранспортные средства, принадлежащие адвокатским образованиям, определены в ст. 361 НК РФ.5. Земельный налог:

Если адвокатское образование имеет земельные участки на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, и они признаются, в соответствии со ст.389 НК РФ, объектом налогообложения земельным налогом, то адвокатские образования будут начислять и перечислять земельный налог в местный бюджет РФ. Стандартная ставка для большинства земельных участков, принадлежащих адвокатским образованиям составит 1,5%.6. Страховые взносы + социальное страхование от несчастных случаев:

Данные «налоги» нам надо будет четко разделить на 2 части:- Начисления на адвокатов.

- Начисления на сотрудников адвокатских образований (не адвокатов).

Согласно п. 1.1, 1.2 ст. 14 ФЗ № 212 «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

1. Фиксированные взносы на 2015 год при доходе 300 тыс. рублей и меньше составят:

- в Пенсионный фонд — 18 610,80 руб. (5 965 руб. × 26% × 12 мес.) = (МРОТ * Ставка × 12). Если плательщик взносов 1967 года рождения и младше и написал заявление о переводе накопительной части взносов в НПФ, то взносы в ПФ составят на страховую часть 14 316 руб. (5 965 руб. × 20% × 12 мес.), на накопительную 4 294,80 руб. (5 965 руб. × 6% × 12 мес.). Если плательщик 1966 года рождения и старше, или если плательщик 1967 года и младше, но не писал заявление о переводе накопительной части взносов в НПФ, то вся сумма (1 8610,80) пойдет на страховую часть; Но помните, что в любом случае в 2015 году взносы в ПФ платятся одной платежкой. Делит на страховую и накопительную часть сам Пенсионный фонд.

- в Федеральный фонд обязательного медицинского страхования — 3 650,58 рубля (5965 руб. × 5,1% × 12 мес.);

- в Территориальный фонд обязательного медицинского страхования — в 2015 году взносы не платятся.

2. Фиксированные взносы на 2015 год при доходе выше 300 тыс. рублей составят:

- сумма взноса, определенная по предыдущему пункту;

- плюс 1 процент от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей, но не более восмикратного размера, т.е. (5 965 руб. × 26% × 12 мес. × 8 ) 148 886,40 рублей.

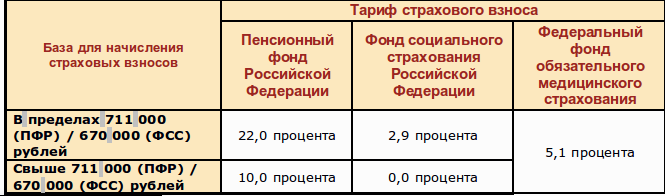

Начисления на сотрудников адвокатских образований:

По умолчанию, все сотрудники адвокатских образований будут платить страховые взносы по следующим ставкам, согласно ст. 58 ФЗ № 212 «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»:

Дополнительно, как правило, потребуется начисление 0,2% на страхование от несчастных случаев.

Дополнительно, как правило, потребуется начисление 0,2% на страхование от несчастных случаев.7. Налог на доходы физических лиц:

Адвокатские образования будут являться налоговыми агентами в отношении всех выплат своим адвокатам и сотрудникам адвокатских образований. Особенности налогообложения НДФЛ и страховыми взносами мы детально рассмотрим в статье, посвященной налогообложению адвокатов (адвокатских кабинетов).По умолчанию же на все доходы адвокатов и сотрудников адвокатских образований будут будет начисляться НДФЛ по ставке 13%, при этом, адвокаты, кроме стандартных, социальных, имущественных вычетов, могут воспользоваться еще и профессиональными налоговыми вычетами, что зачастую сильно уменьшает выплаты данного вида налога.

8. Налоговая отчетность:

Многие адвокатские образования ошибочно полагают, что если нет налоговой базы, то и соответствующую отчетность нет необходимости сдавать! При этом забывая, что п. 2 ст. 80 НК действует только на организации применяющий специальные налоговые режимы, а это означает, что даже, если у коллегии адвокатов вся деятельность была освобожденной от налогообложения, то обязанность по сдаче налоговых деклараций сохраняется!Таким образом, адвокатские образования должны сдавать все налоговые декларации по применяемым налогам, описанным в разделе Возможные системы налогообложения адвокатских образований.

9. Раздельный учет:

Пункт 4. ст. 149 НК РФ определяет, что в случае, если налогоплательщиком осуществляются операции, подлежащие налогообложению, и операции, не подлежащие налогообложению (освобождаемые от налогообложения), то налогоплательщик обязан вести раздельный учет таких операций. Более того, пп. 14) п. 1 и абз. 1 п. 2. ст. 251; п. 2. ст. 274 НК РФ обязывает вести раздельный учет при наличии целевого финансирования, коим для адвокатских образований являются обязательные отчисления адвокатов.Таким образом, если у адвокатского образования есть деятельность отличная от деятельности ее адвокатов и получения обязательных отчислений от ее адвокатов, то адвокатское образование обязано обеспечить раздельный учет таких доходов и связанных расходов.

ИТОГИ:

Учет на примере коллегии адвокатов:

В январе 2015 года у коллегии адвокатов зафиксированы следующие факты хозяйственной деятельности:Доходы:

- Первым адвокатом заключены соглашения на 290 тысяч рублей, при этом поступил аванс в размере 220 тысяч рублей.

- Второй адвокат заключил соглашения на 80 тысяч рублей и вся сумма поступила в кассу коллегии. При этом адвокат потратил 4 тысячи на профессиональную литературу и 13 тысяч на справочно-правовую систему. А также он один воспитывает двух детей.

- Третий адвокат не заключал никаких соглашений и не имел других поступлений.

- Коллегия адвокатов от своего имени организовала и провела семинар на тему «Изменения бухгалтерского и налогового законодательства в 2015 году» получив за это выручку в размере 150 тысяч рублей.

- Также в кассу получены 30 тысяч за аренду принадлежащей коллегии адвокатов комнаты в коллегии адвокатов, которую она сдавала в аренду.

- Банком начислены проценты на депозит коллегии адвокатов за прошедший год, в размере 10 тысяч рублей.

7. На общем собрании члены коллегии адвокатов приняли следующие решения: производить отчисления в адвокатскую палату ежемесячно; производить отчисления на нужды коллегии адвокатов в размере 10% от поступивших денежных средств, но не менее 20 тысяч рублей; оплачивать страховые взносы в полном размере в начале года.

8. В коллегии адвокатов на полставки работает бухгалтер с окладом в 30 тысяч рублей и помощник-методист с окладом 25 тысяч рублей.

9. Коллегией оплачены коммунальные платежи и прочие расходы в размере 29 тысяч рублей, включая расходы на Интернет, телефонию, канцтовары и т.п. Все расходы содержат НДС.

10. Коллегия для нужд помощника-методиста купила принтер стоимостью 15 тысяч и сервер за 48 тысяч, включая НДС.

11. На балансе коллегии есть офис, купленный год назад за 10 миллионов рублей.

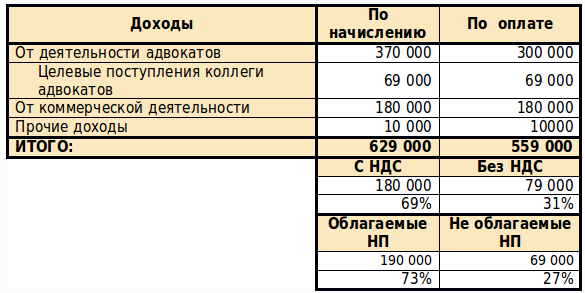

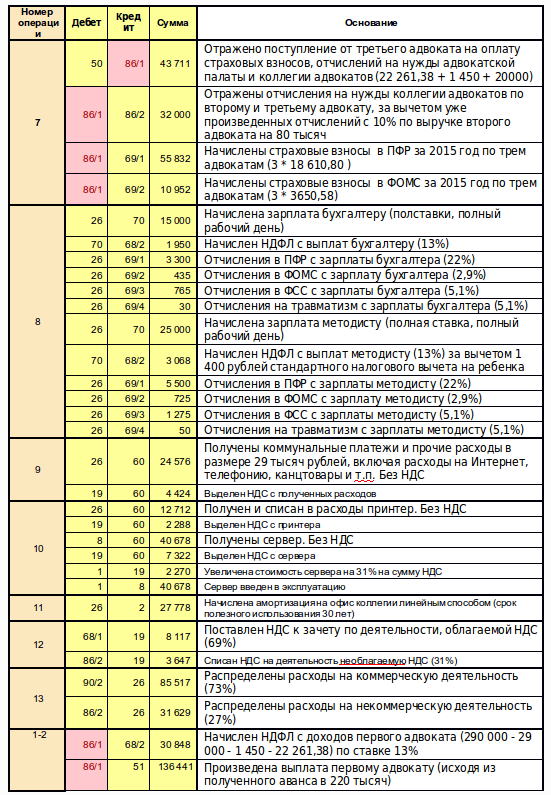

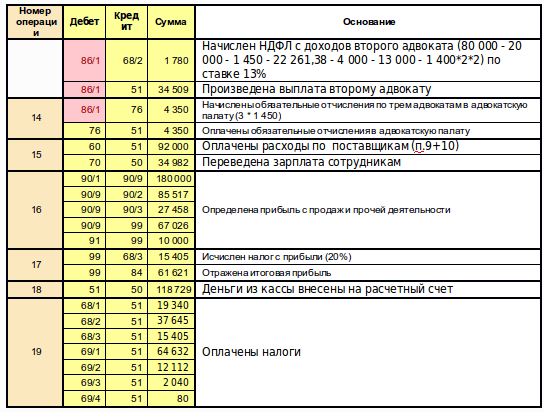

Полученные доходы и произведенные расходы в коллегии адвокатов будут отражены следующим образом:

Сначала нам надо сгруппировать доходы:

Обратите внимание на следующие аспекты:

Обратите внимание на следующие аспекты:- Не смотря на то, что в кассу и на расчетные счета коллегии адвокатов поступило всего 559 тысяч рублей, в расчетах мы будем учитывать все начисления в размере 629 тысяч (т.е. у коллегий адвокатов на общей системе налогообложения по умолчанию нет кассового метода учета доходов).

- Самой коллегии адвокатов на ее нужды достанется 259 тысяч рублей, т.е. три последние строки таблицы доходов, поскольку оставшаяся часть – это доходы адвокатов.

- Сумма целевых поступлений рассчитана следующим образом: 290*10% + 20 + 20, поскольку последние два адвоката хоть и не имели адекватных доходов, но обязаны отчислять не менее 20 тысяч на нужды коллегии.

- Мы обязаны вести раздельный учет облагаемой и необлагаемой НДС деятельности. Поэтому, все расходы мы будем делить в пропорции 69/31 в части возможности зачета НДС. Доход 10 тысяч от депозита хоть и не является целевым поступлением, но в расчетах по НДС не участвует, поскольку такие доходы освобождены от налогообложения НДС.

- Мы обязаны вести раздельный учет целевых и прочих (коммерческих поступлений). Поэтому, все расходы мы будем делить в пропорции 73/27 в части разнесения расходов. Доход 10 тысяч от депозита хоть и не облагается НДС, но не относится к целевым поступлениям.

Таким образом, по доходам имеем следующие проводки:

Отразим произведенные расходы:

Отразим произведенные расходы:

Обратите внимание на следующие аспекты:

Обратите внимание на следующие аспекты:- Если у адвокатского образования нет коммерческих доходов, то не надо использовать счет 26 (общехозяйственные расходы), все надо сразу относить на 86 счет. При этом, тогда не надо будет сдавать в финансовой отчетности отчет о финансовых результатах, будет достаточно только отчета о целевом использовании средств.

- 99 счет надо закрывать на 84 только по в конце налогового периода, т.е. по концу года.

- Полученная прибыль от коммерческой деятельности или излишек от целевых поступлений не может быть распределен между членами адвокатского образования, а потрачен только на цели адвокатского образования.

- Все расходы должны быть перераспределены между коммерческой и некоммерческой деятельностью.

- Входящий НДС может быть принят только в части коммерческой деятельности, облагаемой НДС. НДС по коммерческой деятельности включается в стоимость внеоборотных и оборотных активов.

- 90, 91 счет используется только в случае коммерческой или прочей деятельности.

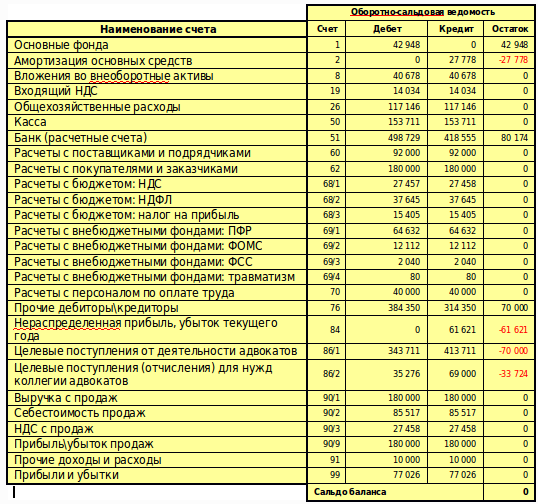

В завершении, приведем оборотно-сальдовую ведомость, из которой очевидно, что будет отражено в балансе, отчете о финансовых результатах, отчете о целевом использовании средств, отчете о движении денежных средств:

Федосимов Борис Александрович

Федосимов Борис АлександровичАдвокат, председатель Московской

городской Арбитражной и Налоговой

Коллегии Адвокатов «Люди Дела»

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

| 1. | Налогообложение адвокатских образований (новое) | 0.9 MB | 14 | |||

| 2. | Налогообложение адвокатских образований | 240.8 KB | 12 |

Для кабинетчиков я бы рекомендовал эту брошюру: http://apmo.ru/...SID=cqnefns4onbsaia6v7hmjft1d2

Уважаемый Андрей Юрьевич,

Спасибо за «доукомплектование». Видела эту статью на сайте АПМО. Только, кажется Ваш вопрос «Получить, или купить? А если купить, то огласите прайс.» к сожалению так и остался без ответа. Лично для меня эта тема архиинтересна. На днях подаю документы в АПМО, и, если получится пройти испытания, информация понадобится. Спасибо.

Уважаемая Наталия Владимировна!

Если у Вас «не горит» этот вопрос, то в сентябре будет полный разбор нюансов налогообложения адвокатов (адвокатских кабинетов), нотариусов и все это совершенно бесплатно (blush).

Уважаемый Борис Александрович, буду с нетерпением ждать «полного разбора нюансов...». Вам успехов, вот прямо от всей души! Серьезный труд, нужный, важный, а для меня (по секрету) еще и своевременный.

P.S. Скоро экзамены сдаю квалификационные в АП. Так что, отныне, я в Вашем фанклубе (blush)

Уважаемая Наталия Владимировна, это старый комментарий — уже выдали бесплатно, после чего я с урчанием погрузился в изучение этого, безусловно интересного пособия:) Прочел, понял — я все правильно делал).

Уважаемый Андрей Юрьевич, в наше время получить что — то для себя важное БЕСПЛАТНО, это я Вам скажу, дорогого стоит :). Еще раз пасиба Вам большое от претендентки на получение статуса. И главное своевременно как!!! От души благодарю!!!(Y)

Уважаемый Андрей Юрьевич, согласен с ВамиПолучить, или купить? А если купить, то огласите прайс.

Уважаемый Андрей Юрьевич, так Вы её всё же купили или есть вариант для скачки?

Уважаемый Борис Александрович, как Вы считаете могут ли адвокаты установить такой порядок уплаты взносов на содержание коллегии (исходя из сметы расходов), согласно которого один адвокат платит взнос в размере 20 000, а другой 100 рублей?

Уважаемый Анатолий Сергеевич!

Разные цивилисты по разному оценивают правовую природу устава, в том числе некоммерческой организации, и решений участников, в соответствии с этим уставом: как локальный нормативно-правовой акт, как договор или как сделку. Но при любом подходе — это означает свободу решений партнеров, если их воля была едина и однозначна. Поэтому, например, если все партнеры договорились о непропорциональном внесении взносов, опять же на примере, исходя из их имущественного положения, то они могут это сделать.

Но в моем понимании это не совсем корректно, поскольку партнеры должны определять равный, единый критерий для всех членов коллегии адвокатов. Но и в этом случае, не значит, что это будут только одинаковые сумму. Например, партнеры договорились, что взносы будут равны 10% от соглашений, если партнер А заключил соглашений на 200 тысяч, а партнер Б на 1 000 рублей, то взнос первого будет 20 тысяч, а второго 100 рублей!

Уважаемый Борис Александрович, я тоже так думаю. Запретов связанных с непропорциональностью взносов нет. Мне представляется справедливым такой подход к начислению взносов, связанный с фактическим потреблением услуг которые оказывает коллегия адвокатам: например один использует арендованный коллегией офис, а другой нет. Почему не дифференцировать размер взносов по такому принципу? Лишь бы было полное согласие между членами коллегии. Спасибо за ответ.

Уважаемый Анатолий Сергеевич!

Абсолютно согласен с Вашим мнением.

Уважаемый Борис Александрович, спасибо за статью, очень интересно и вполне доступным языком. Так сказать, понятно о не совсем понятном.:)

Уважаемая Алёна Александровна!

Спасибо за оценку :)

Уважаемый Борис Александрович, надо бы очепятки в статье исправить (можно нажать карандашик, где надпись «редактировать», в правом нижнем углу статьи и отредактировать её, правда эта функция через месяц станет недоступной): Там, где приведён расчёт взносов в пенсионный фонд, в разделе 6 статьи, вместо «запятой» стоит буква «Ю», и один раз в формуле вместо «умножить» на «12» стоит «плюс» «12».

↓ Читать полностью ↓

Далее, не согласен с предлагаемыми проводками при заключении соглашений и списании на целевое финансирование гонораров адвокатов.

У Вас как-то путаница получается, не ясно кто является обязанным по целевому финансированию, то ли доверитель, то ли адвокат. Я понимаю, что Вы разделили при этом целевой финансирование на два субсчёта: первый по расчётам с клиентами адвоката, второй по расчётам с самими адвокатами. Но вот 76-ой счёт висит один и на расчёты с клиентами адвоката и на расчётах с адвокатом.

Сомнительно, что клиенты являются «целевыми финансирователями» самой коллегии.

Всё же правильнее расчёты адвокат-клиент определять на забалансовых счетах, например, с использованием счёта 007 (хотя методически можно завести вообще новые забалансовые счёта). Сами же пишите, что по Закону коллегия является представителем адвокатов по расчетам с доверителями и третьими лицами. В 76-ом счёте при этом нужно выделить субсчета на каждого адвоката, обязательства по соглашениям там фиксировать не нужно, только реальные поступления и списания денег.

И там выше был очень интересный вопрос коллеги Блинова, о том, что адвокаты по разному могут пользоваться услугами коллегии и это вызывает разные по размеру взносы. Вообще-то для такого построения отношений нужно правильно заложить возможность различных взносов в устав. Но стоит заложить эту возможность, как она тянет за собой простое понимание того, что адвокаты действуют как некое обособленное подразделение, а гонорары адвокатов некоторое время находятся в управлении коллегии. А это говорит о том, что придётся задействовать счёт 79.

В общем же статья архиполезная, спасибо!

Уважаемый Владислав Александрович!

↓ Читать полностью ↓

1. По «очепяткам».

1.1. Спасибо, сам бы уже не заметил ))

1.2. Поправил.

2. По проводкам.

2.1. Конечно же, надо понимать, что проводки я приводил упрощенно, чтобы не усложнять итак не очень простой текст.

2.2. В рамках счета 86/1 ведется аналитика в разрезе адвокатов (в разрезе их соглашений), а вот в рамках счета 76 аналитика в разрезе контрагентов, в том числе клиентов адвокатов.

2.2.1. Если бухгалтерская программа не позволяет вести такую аналитику, то можно применять субсубсчета, как Вы предлагаете.

2.3. В рамках счета 86/2 ведется аналитика в разрезе адвокатов (в разрезе их обязанностей по отношению к адвокатскому образованию).

2.4. Не могу согласиться с Вашим предложением о необходимости ведения расчетов адвокат-клиент на забалансовом счете 007.

2.4.1. Забалансовый счет 007 предназначен для учета списания в убыток задолженности по неплатежеспособным дебиторам. Поэтому, ведение учета тут не будет очень корректным.

2.4.2. Вы правы, что мы можем предусмотреть в учетной политике новые счета (включая забалансовые) и субсчета и если это кому-то будет удобно, то это не будет считаться нарушением.

2.4.3. Использование же 76 счета (или любого другого активно-пассивного счета) позволяет увидеть разницу между начислениями (суммами по соглашению) и оплатами (поступлениями).

2.4.4. Адвокатское образование может не вести учет по начислению, а вести учет только поступления денег по соглашению, упрощая себе жизнь, НО… если уж есть адвокатское образование, то пусть ведет учет корректно (поскольку по требованиям ПБУ мы обязаны отражать все факты хозяйственной деятельности, согласно представленным документам) и пусть образование ведет еще некоторую аналитическую работу, что не будет лишним!

2.5. А вот применить счет 79 вообще не сможем, если только у нас нет филиалов.

Большое спасибо за сделанные замечания и предложения ))

Уважаемый Борис Александрович, у нас полностью совпали точки зрения в отношении бухгалтерских проводок.

Относительно фиксации начислений по соглашениям, тут просто этакая практическая смекалка должна быть. При попытке на практике вести эти начисления (у меня тоже была когда-то такая идея) возникает целый сонм препятствий. Например, приходится вести учёт отработанного гонорара, а поскольку «самолётик» имеет только два крыла, учитывать три ипостаси (начисления, оплата, отработка) уже приходится через два «самолётика». Непонятно как учитывать вознаграждение, определяемое в процентах. Или те же дела по назначению от государства — тоже практически невозможно отразить начисленный гонорар. Переработка, когда от клиента надо потребовать доплаты — тоже проблема. Про вошедшую в наши адвокатские поговорки финансовую дисциплинированность адвокатов-коллег вообще молчу.

В принципе могу до бесконечности эти проблемы накидывать, скажу проще: у меня в своё время попытка построить идеальный учёт вылилась в такое «бумажное море», даже по одному лицевому счёту одного адвоката, что когда эта «портянка» в разрезе одного месяца достигла четырёхметровой длины, просто бросил всё и вернулся к учёту типа «попроще».

Однако!!! — Считаю, что в рамках коллегии адвокаты должны вести свой оперативный учёт, где сами все эти вопросы и должны отслеживать (но это уже совсем другая песня). (bow)

Уважаемый Владислав Александрович!

Согласен. Более того, когда будете в Москве, приглашаю в гости, покажу как мы ведем управленческий учет в нашей коллегии адвокатов, причем так, что партнеры всегда могут посмотреть что и как они делали (через браузер или телефон).

Уважаемый Борис Александрович, а вот это страшно интересно и обязательно воспользуюсь Вашим приглашением.

Уважаемый Борис Александрович, с интересом прочел Вашу статью, уже добавил в избранное! С учетом того, что только образовал коллегию адвокатов, для меня это особенно актуально! Спасибо!

Уважаемый Геннадий Абдуразакович!

Отлично, если смог помочь Вам. Будут дополнительные вопросы, пишите, всегда рад помочь коллеге.

Уважаемый Борис Александрович, буду очень признателен! Спасибо за предложенную помощь!

Уважаемый Борис Александрович, актуально, информативно. Спасибо!(handshake)

Уважаемый Роман Николаевич!

Благодарю Вас за отзыв!

Уважаемый Борис Александрович, буду с нетерпением ждать Вашу статью в отношении адвокатских кабинетов:)

Уважаемый Роман Николаевич, обязательно, но уже после отпуска ))

Адвокатский кабинет – это по своей сути самозанятое физическое лицо со специальным статусом. Имею право: размещать депозиты, инвестировать деньги в акции и ООО, получать деньги (не вмешиваясь в операционную деятельность), сдаю личное имущество (квартиру и апартаменты) в найм и аренду, как физик, размещаю свободные средства казначейские бумаги, издаю книги, читаю семинары, участвую в проведении НИРов в Университете, выступаю в качестве судебно-экономического эксперта (научно-прикладная деятельность).

Не вижу никаких преимуществ у адвокатского образования, особенно налоговых. Налоговые риски и затраты у адвокатского образования намного выше, чем у адвоката в кабинете. Наша команда работает в адвокатских кабинетах, есть юристы и бухгалтеры – ИП на 6%. Удается избежать конфликта интересов и ограничений по суммам гонораров. По экономической сути – АК имеет 14% (13 НДФЛ +1 ПФР) налогов с разницы между доходами и расходами, что ниже даже ЕВНД 15%. При этом все затраты на привлекаемых коллег и экспертов, затраты на поездки, покупка техники, СПС, литература, канцелярщина и т.п. вычитаются из налогов. Учет налогов — только НДФЛ-3, а при ведении расходов, через карточку и по безналу – книга расходов формируется в течение 5 минут в виде выписки по банковскому счету.

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

Уважаемый Борис Александрович,

Отличнейшая статья. Спасибо! В избранное!!! Немедленно!!!

Уважаемая Наталия Владимировна!

Рад, что Вам понравилась статья :)