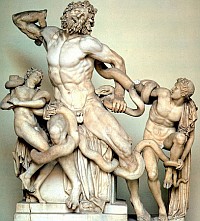

Aut haec in nostros fabricata (e)st machina muros,

Inspectura domos venturaque desuper urbi,

Aut aliquis latet error. Equo ne credite, Teucri.

Quidquid id est, timeo Danaos et dona ferentes.

Иль в деревянном коне здесь ахейцы скрываются, или

Против нашей стены громада построена эта,

Чтоб над домами ударить, чтобы нашу крепость превысить,

Или иной здесь обман. Нет, коню вы не верьте, троянцы!

Что там ни будь, я данайцев боюсь и дары приносящих.

(Поэма Публия Вергилия Марона «Энея» («Энеида») II, 45 – 49, монолог троянского жреца Лаокоона при виде деревянного коня)

История эта началась для меня давно, аж 2006-ом году. Несмотря на давность, она как старая незажившая рана свербила все эти годы, это было, до недавнего времени, пока в апреле и мае текущего 2011 года окончательно не возобладал разум. Но обо всём в порядке очереди:

В далёком 2006-ом году обратилось ко мне одно Общество, которое получили в лизинг два бензовоза Френдлайнер (один из судей не мог выговорить это словечко и с улыбкой стал называть машины «Фреди»). Ну, дальше история обычная, просрочка платежей, погашение, опять просрочка, опять погашение, а на третий раз лизингодатель подал на расторжение договора, взыскание лизинговых платежей, пени, и требовал изъятия имущества. Интригу осложняло то, что работники лизингодателя изъяли машины силовым порядком, а попросту угнали, напугав до смерти водителей, хотя не успели изъять прицепы-ёмкости для перевозки ГСМ.

Не буду дальше описывать все препитии этого дела, хотя там было много интересного. Скажу кратко, воевали долго. И что меня «завело»? А то, что явно было нарушено требование равенства сторон в гражданских правоотношениях. Лизинговой компании было уплачено почти 120% покупной стоимости объекта лизинга, но он был изъят судом, платежи были взысканы с лизингополучателя, и при этом предмет лизинга можно было реально, что называется, с ходу, продать не мене, чем за 50% от его первоначальной покупной стоимости. Срок лизинга едва перевалил за половину (хотя с моей помощью, конечно, лизингодателю пришлось долго в суде брыкаться). Всё это как-то очень смахивало на узаконенное мошенничество…

Такое вопиющее безобразие, как показал элементарный анализ, стало возможно только потому, что в составе лизингового платежа явно присутствовала выкупная стоимость, поскольку по истечении 2,5 лет объект лизинга стоил каких-то 10 000 рублей и за эту сумму его можно было окончательно выкупить. О присутствии выкупной стоимости говорило и построение графика лизинговых платежей, в котором первоначальные платежи были огромны, а потом всё более и более уменьшались, сходя на нет. Говорил об этом и средний банковский процент, который с учётом всех возможных комиссионных лизингодателя, накрутки НДС всё равно составлял менее 40% первоначальных лизинговых платежей. Так же до начала лизинга лизингополучатель выплачивал солидный аванс лизингодателю, и только после этого происходила покупка спецавтотехники.

Такое вопиющее безобразие, как показал элементарный анализ, стало возможно только потому, что в составе лизингового платежа явно присутствовала выкупная стоимость, поскольку по истечении 2,5 лет объект лизинга стоил каких-то 10 000 рублей и за эту сумму его можно было окончательно выкупить. О присутствии выкупной стоимости говорило и построение графика лизинговых платежей, в котором первоначальные платежи были огромны, а потом всё более и более уменьшались, сходя на нет. Говорил об этом и средний банковский процент, который с учётом всех возможных комиссионных лизингодателя, накрутки НДС всё равно составлял менее 40% первоначальных лизинговых платежей. Так же до начала лизинга лизингополучатель выплачивал солидный аванс лизингодателю, и только после этого происходила покупка спецавтотехники.Суды, естественно, к моим аргументам не прислушались, да в то время это было и не принято, логика была проста: Закон «О финансовой аренде (лизинге)» не предусматривает, якобы, никаких особых выкупных платежей, уплачивается один платёж и его следует считать платежом за пользование. Стороны договора обо всём договорились и сделка действительна, на то и воля сторон, чтобы суд не вмешивался в неё. Стало быть, нарушение есть, недоплаты взыскать, штрафные санкции тоже, предмет лизинга изъять!

И ещё раз скажу: «Бди!»

Мне стало настолько тоскливо, что долгое время за лизинг вообще не брался, но основные правила для себя уяснил. Поскольку эти правила не утратили своей актуальности до сих пор, поделюсь ими:

Мне стало настолько тоскливо, что долгое время за лизинг вообще не брался, но основные правила для себя уяснил. Поскольку эти правила не утратили своей актуальности до сих пор, поделюсь ими:1. До заключения договора лизинга нужно посоветоваться с несколькими специалистами по финансовому менеджменту, так как это дело тонкое и не всякий лизинг выгоден, а так же сравнить что выгоднее: лизинг или кредит.

2. В любом случае к договору должно быть три графика: график собственно лизинговых платежей как платы за особую финансовую услугу отдельно, график выкупных платежей отдельно и отдельный график амортизации. Иначе в суде невозможно будет ничего доказать. Правда, так делают только честные лизинговые компании, которые работают по западным стандартам, а вот нечестные никогда не сделают раздельные графики.

3. Оценить все комиссии, в том числе и скрытые, которые лизингодатель накручивает зачастую где ни попадя, мне попадались даже случаи маскировки под комиссию фактически штрафных санкций.

4. Ни в коем случае не замалчивать в договоре момент начала уплаты платежей, и не допускать, чтобы эти платежи начинали течь с момента заключения договора, поскольку зачастую от заключения договора до приискания нужной техники проходит месяца 2-4, а то и больше. Суды же, если в договоре нет чётких условий, считают, что обязанность уплаты возникает с момента заключения договора (к слову, нарушая свою же собственную логику о том, что лизинг есть аренда и ничего кроме этого).

5. Момент приёма-передачи предмета лизинга отработать до мелочей, а то бывает, что автотехнику передают в начале месяца по акту, а органы ГИБДД допускают её к эксплуатации только в конце следующего месяца и только потому, что предмет лизинга находится на балансе лизингодателя, а его представитель занят и не появляется для регистрации (тут многое нужно себе представить, длительную командировку, доставку, ввод в эксплуатацию, возможные неполадки новой техники, пока все части не притрутся, необходимость предварительного страхования, и даже возможность поставки некачественной техники).

6. Тщательно подходить к вопросу безакцептного списания средств лизингодателем со счёта лизингополучателя, поскольку Закон таковое допускает без всяких на то причин, а зачастую неплатёжи виртуальны, либо просто необоснованны с позиции разумности и добросовестности сторон.

7. Особо осторожно подходить к вопросу расторжения договора, который стремятся навязать в одностороннем порядке к пользе лизингодателя, да ещё и с его правом самовольно изъять предмет лизинга.

8. Заранее и тщательно проанализировать договор страхования, поскольку он тоже немало «напрягает» и финансово и, соответственно, в юридическом плане.

Всё считаем мы считаем, и так мало поучаем…

Конечно, неплохо бы знать теорию расчёта лизинговых платежей, хотя ничего особенного в них нет, в общем они напоминают платежи по кредиту. В принципе, полагаю, любой хозяйственный юрист владеет простым способом расчёта финансового рычага. Сложности в упрощённом расчёте тут никакой: нужно вычислить собственный доход предприятия и отдельно дополнительный доход, который принесёт заёмный капитал, потом посмотреть насколько возрос общий доход и общая эффективность (рентабельность). Для финансиста важен ещё и операционный рычаг, юристу он вроде ни к чему, но с учётом того, что лизинг штука финансовая и юридические риски тут «выползают» из рисков финансовых, полагаю, нужно владеть и этим искусством, чтобы проверить предварительные выкладки финансовых мэнеджеров.

Конечно, неплохо бы знать теорию расчёта лизинговых платежей, хотя ничего особенного в них нет, в общем они напоминают платежи по кредиту. В принципе, полагаю, любой хозяйственный юрист владеет простым способом расчёта финансового рычага. Сложности в упрощённом расчёте тут никакой: нужно вычислить собственный доход предприятия и отдельно дополнительный доход, который принесёт заёмный капитал, потом посмотреть насколько возрос общий доход и общая эффективность (рентабельность). Для финансиста важен ещё и операционный рычаг, юристу он вроде ни к чему, но с учётом того, что лизинг штука финансовая и юридические риски тут «выползают» из рисков финансовых, полагаю, нужно владеть и этим искусством, чтобы проверить предварительные выкладки финансовых мэнеджеров.Важно для юриста понять следующее, как пишут авторы издания «Лизинг и коммерческий кредит». — М.: ИСТ — Сервис, 1993, С – 9(unlease.ru/Docs/leasing_documents.html):

В большинстве полных моделей лизинговые платежи рассматриваются не как они есть, а как результат рыночных отношений между арендодателями и арендаторами (например: Miller и Upton (1976), Lewellen, Long и Mc Connell (1976)). Эти модели равновесия зачастую начинаются с ситуации совершенного рынка, где аренда не имеет какой либо значимости и, впоследствии представляют несколько рыночных ограничений, чтобы обнаружить — как эти ограничения отражают бесполезность аренды, проникая, таким образом, в стимулы сдачи в аренду. В большинстве литературы общий анализ лизинговой политики концентрируется на взаимосвязях с налоговым стимулированием арендных отношений или отношений купли-продажи, но неналоговое стимулирование также рассматриваемо и, может быть важно (см. например Smith и Wakeman (1985)). «Leasing and the Pie Approach to Capital Structure» by E. Durinck, K. Jansen, E. Laveren and C. Van Hulle. Tijdschrift voor Economic en Management Vol. XXXV, 4, 1990

В противовес этому явно разумному подходу отечественные методики расчёта лизинговых платежей построены исключительно на интересе лизингодателя. Сошлюсь, опять же, на вышеприведённое издание:

Я считаю необходимым обратить Ваше внимание на то, что два направления в разработке методик лизинга до настоящего времени в России развивались параллельно. Отечественные методики расчета лизинговых платежей, основанные на калькуляции затрат лизинговой компании, не имели ничего общего с анализом эффективности лизинга, традиционно выполняющимся на условиях его сравнения с прямым кредитным финансированием. Судя по всему, считалось, что это два самостоятельных направления анализа, несвязанные между собой. Этот факт хорошо заметен из написанного отечественными авторами за последние десять лет. Например:

• А. В. Касимов пишет: «Размер лизинговых платежей должен обеспечить лизинговой компании получение прибыли не ниже средней нормы на вложенный капитал, а для арендатора стоимость аренды не должна быть выше стоимости банковского кредита на приобретение соответствующего имущества». И посмотрите методику автора для расчета лизинговых платежей.

• А.Кадушин и Н.Михайлова в начале своего анализа пишут, что принятие решения о лизинге предприятием (арендатором) основывается на сравнении аренды и кредита. И посмотрите формулу для расчета лизинговых платежей в конце авторского анализа;

Примеры можно было бы продолжать. И такая двусмысленность едва ли не каждый раз — говоря правильные слова, предлагают для реализации на практике нечто иное.

Как говориться, для юриста этого понимания достаточно, хотя желательно понимать побольше, чтобы не уподобиться экономической фемиде, которая не видит очевидного, да ещё и глуха к экономической теории (о практике скоромно умолчу).

Суть проблемы гораздо глубже, хотя и проще. Дело в том, что никто не может точно сказать: Что же такое лизинг? Законодательство чёткого определения не даёт, но помещает лизинг в раздел об аренде. На практике же, один тот факт, что лизинговый платёж начинается зачастую до того, как пользователь получает предмет лизинга, указывает на то, что это явно не аренда. Аренда сделка реальная, а тут консесуальность явная. О всяких дополнительных признаках, таких как ускоренная амортизация, явное начисление процентов на что-то, что не является телесной вещью, можно и не говорить. Примешавшийся тут же договор купли-продажи тоже портит общую картину.

Немного лингвистики и истории

Английское слово Leasing произошло от другого, более широко применяемого слова Lease, которое переводится как «аренда». Это слово английского языка служит для наименования отношений производных от аренды, но отличающихся от нее, как говориться, «это явно не мой размерчик», это явно не аренда. Используются и синонимы этого слова: leveraged lease — аренда с финансовым рычагом; net lease — чистая аренда; finance lеase — финансовая аренда; hire-purchase — наем-покупка; credit-bail — кредит-аренда; (фр.).

У нас это англоподобное словечко появилось на заре перестройки, на пике моды к бизнесу, но слово ЛИЗИНГ это не перевод английского слова и даже не буквальное воспроизведение его английского написания, а звуковая копия, написанная русскими буквами. Можно сказать, что это особый сленг, наш, русский сленг, офенский торговый говорок, который просто «приляпали» к чему-то этакому. Из делового английского языка было перенято только схожее звучание, но при этом совершенно был утрачен смысл.

В ГК РФ договор финансовой аренды (лизинга), как указывалось выше, относится к институту аренды, но чётких особенностей или отличий провести по нормам ГК невозможно. В Законе «О финансовой аренде (лизинге)» определение смутное: «лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга».

В общем, при таких понятиях остаётся жить по понятиям…

Лизинг появился и получил развитие в странах с развитой рыночной экономикой, прежде всего, как финансовый инструмент, и этому способствовало установление современной системы налогообложения, которая во многих случаях открыла возможности для всяческих налоговых выгод при применении именно финасового инструмента под видом аренды. Этот вид обязательства, что называется «вошёл через чёрный ход», без всякого вмешательства государства, а только в силу лакун в налоговом законодательстве и бухгалтерских хитростей.

Собственно в этой своей ипостаси лизинг пребывает и в России, появились схемы возвратного лизинга, вызвавший бурный интерес налоговых служб, варианты переуступок обязательств по уже заключенным и действующим некоторое время договорам лизинга, разные варианты выкупа имущества, даже лизинг недвижимости появился.

Ввиду всего указанного некоторые экономисты точно подмечают, что лизинг это только форма арендного договора, но фактическое содержание тут вовсе не арендное, что явно говорит о притворной сделке, и это много объясняет. Объясняет это и «юридическую слепоту», когда юристы не могут понять, что это и крутятся вокруг слова «аренда», как мотылёк вокруг огонька. К слову, узаконенные притворные сделки для юристов не новость, таковыми являются, например, форвардные и фьючерсные сделки, наделавшие много шума в судебно-арбитражной практике, эти сделки поначалу оценили как притворные и потому ничтожные, но потом опомнились, поскольку даже в Налоговом кодексе РФ о них говориться, и решили, что ничего страшного…

Собственно в этой своей скрытой ипостаси налогового обманщика лизинг и стремится прижиться на российской почве. Интернет просто давит огромной массой статей о выгодности лизинга, мол платить по нему меньше, чем если прямо покупать имущество или брать кредит на его покупку. Вот такой хитрый получается ход, законодательство и суды не видят сущности лизинга, но сам лизинг о себе уже не стесняется кричать на каждом углу. Однако, не всё так просто, и барыши считать нужно погодить. О юридических рисках я уже сказал выше, но юристу следует иметь в поле своего зрения и проблемы барыша.

Счёт по расчёту, граф считает счёт на своём счету (и с тобой он посчитается)

Прежде всего, нужно понимать два простых факта:

Прежде всего, нужно понимать два простых факта:— Во-первых, основная выгода лизинга возникает именно в налоге на прибыль ввиду того, что действует ускоренная амортизация и все лизинговые платежи ложатся на затраты, остальные хвалёные выгоды (НДС, налог на имущество) невелики, и в первом приближении ими можно пренебречь. Но и с налогом на прибыль не всё так просто. Та же ускоренная амортизация может быть и не выгодой вовсе, потому, что наши налоговые органы явно не настроены на то, чтобы народ богател, и кроме того следует иметь ввиду, что в длительном периоде времени амортизация всё равно произойдет и даст почти такой же эффект.

— Во-вторых, следует помнить, что лизинг требует постоянной устойчивой прибыли, на которую даже кризис не способен повлиять. Падение прибыли напрочь снимает все выгоды от лизинга. По этой же причине лизинг невыгоден тем организациям, которые налог на прибыль не уплачивают (на упрощёнке или вменёнке, например). Малому бизнесу он в большинстве случаев просто противопоказан. А вот достаточно крупному предприятию обновить основные фонды потихонечку за счёт лизинга может быть и выгодно.

В общем можно посоветовать более тщательно и осторожно подходить к лизингу, особенно ввиду неоднозначности судебной практики. Общие финансовые советы можно дать следующие:

1. Нужна постоянная устойчивая прибыль, чтобы получить эффект от лизинга, иначе вместо экономии получатся убытки ввиду возросшей себестоимости, а наше налоговое законодательство убытки не жалует.

2. Уменьшение налогооблагаемой прибыли более, чем на 50% тоже не приветствуется, кроме того, неиспользованный амортизационный фонд тоже не позволяет уменьшить налог на прибыль.

3. Малые предприятия могут «залететь» не только на отсутствии прибыли, но и на отсутствии НДС, что обнулит вообще все выгоды от лизинга, поскольку НДС к возмещению они поставить не смогут, а НДС вошедший в затраты приведёт к нехорошим налоговым последствиям (например к 1%-ому налогу по упрощёнке, который для налоговых работников, как красная тряпка).

4. Даже если набрать за счёт лизинга НДС к возмещению, не факт, что его возместят, в некоторых регионах в налоговых инспекциях очереди стоят за возмещением НДС, а при отсутствии реальных поступлений от предприятия сумм НДС в бюджет – жди беды. Это напряжёт и без того напряжённую схему лизига и судебные разбирательства могут стать неминуемыми.

5. В общем, если есть достаточно реализации с уплатой НДС в бюджет и прибыли, при этом нет возможности получить налоговые льготы по инвестиционным кредитам, лизинг может оказаться немного выгодным. Примерное соотношение 1,5 к 1, то есть, если кредит даётся, скажем под 16%, то это эквивалентно лизингу под (16% * 1,5 = ) 24%. Но всё равно требуется более тщательный анализ и не следует сбрасывать со счётов вышеописанные юридические риски, на то финансовому менеджеру в помощники риск-менеджер и юрист.

Гром среди ясного неба!

Но как же приятно, что юридическая практика начала всё таки меняться в пользу лизингополучателя!

Но как же приятно, что юридическая практика начала всё таки меняться в пользу лизингополучателя!Отправной точкой стало, пожалуй, Определение ВАС РФ от 13.04.2011 №ВАС-3638/11. Хотя ещё до этого практика «поплыла», видимо, чаша страданий переполнилась. В прилагаемых материалах Вы найдёте примеры из судебных актов по моему делу, описанному вначале статьи, другим делам, увидите, как постепенно менялась судебная практика. Сперва стали обращать внимание на первый авансовый платёж, направленный на выкуп, потом возникло подозрение, что есть иные выкупные платежи в составе ежемесячных платежей, затем возник вопрос о том, что ускоренную амортизацию тоже уплачивают лизингодателю в составе лизингового платежа и наконец вся картина собралась воедино.

Но остались проблемные вопросы, по которым интересно было бы мнение коллег:

1. Как вычленить из состава лизингового платежа амортизационные и выкупные платежи? Полагаю тут не обойтись без экспертизы. Экономическая экспертиза легко вычленит амортизационные платежи, но вот выкупные будут проблемой, поскольку для этого придётся установить собственно платежи за услугу лизинговой компании, а это возможно только на основе представления о обычных рыночных ценах. Полагаю тут экономической экспертизе, по идее, должна предшествовать оценочная экспертиза. Но это сложно по двум причинам: суды пока ещё плохо понимают такую последовательную схему экспертиз, и проблемна сама оценка такого платежа, с арендой его нельзя сравнивать, поскольку тут выгоды (фригольды) иного свойства, не такие как в аренде.

2. Неминуемо встанет вопрос о равенстве сторон в договоре лизинга, стороны будут друг друга обвинять в злоупотреблении правом, и встанет вопрос как этого равенства достигнуть в судебном процессе? Лизинговая компания резонно будет указывать на свои расходы, многие из них сами сидят на банковских кредитах и, хотя и рекламируют выгоды лизинга по сравнению с кредитом, на самом деле скрывают под вывеской лизинга тот же кредит. Кроме того, они имеют раздутые персоналы, зарплаты и кучу представительств по России, поди это докажи. Полагаю, тут нужно грамотно выложить свои доказательства со стороны лизингополучателя и будь что будет. Но вот что будет, можно ли спрогнозировать?

3. В купе с причудливой во многом притворной сущностью лизинга нередко идут ещё и разные нарушения законодательства, что позволяет задуматься о возможном иске из ничтожности договора лизинга. Возможен ли такой иск и каковы его последствия?

Полагаю коллеги не только воспользуются советами из данного материала но поделятся своими соображениями и практикой.

| 1. | Мои давние потуги | 11 | ||||

| 2. | Первая 1/1 | 10 | ||||

| 3. | Апелляция 1/2 | 10 | ||||

| 4. | Кассация 1/3 | 10 | ||||

| 5. | Первая 2/1 | 9 | ||||

| 6. | Апелляция 2/2 | 8 | ||||

| 7. | Кассация 2/3 | 9 | ||||

| 8. | Кассация 3 | 10 | ||||

| 9. | Эпохальное от МКАС! | 12 | ||||

| 10. | И наконец ВАС! | 13 | ||||

| 11. | Подтверждение позиции ВАС | 12 |

Финансовые институты у нас пока далеки от идеальных… Может поэтому иностранные инвесторы так любят вкладывать деньги в развитие лизинга в России

Лизинг в России явление загадочное и неоднозначное… Во-многом подчинено западным инвесторам, и пользуются пробелами в законодательстве, равно как и неумением клиентов читать договор. Слышала, что пункты договора финансовой аренды в некоторых лизинговых компаниях даже не подлежат изменению. Не хочешь — не бери…

Доводилось как-то писать о лизинге. На мой непросвященный взгляд, госкорпорации и холдинги создают дочерние или зависимые лизинговые фирмы с целью «оптимизации» налогообложения и/или пресловутого распила.

Лизинговые договоры, которые мне приходилось видеть, заключались на условиях, крайне невыгодных для клиентов (дочерних обществах все того же холдинга), которым дешевле бы обошлась покупка нужного оборудования (машин) в кредит.

Очень интересно!

Я с лизингом 1 раз имела дело… Двигатель был заказан на заводе- изготовителе через лизинговую фирму. Часть платежей была внесена, а арендодатель все кормил обещаниями, что вот-вот он будет приобретен. Потом выяснилось, что арендодатель вообще подал в арбитраж иск о расторжении заключенного с заводом договора поставки двигателя, мой клиент (арендатор) был в этом деле третьим лицом. Заключили мировое соглашение, по условиям которого завод- изготовитель в течение 3х месяцев обещал вернуть лизинговой фирме предоплату по договору.

Дальше было веселее. Мой клиент, узнав о том, что договор лизинга по изложенным выше причинам вообще никогда не будет исполнен, предъявил лизинговой фирме претензию- мол, возвращайте уплаченное, расторгаем договор. А фирма поставила свое условие: пока с ней не рассчитается завод — изготовитель, клиенту тоже ничего не вернут. А завод рассчитываться не спешил...

Вобщем, судились с лизинговой фирмой несколько месяцев, с кучей сложностей, но в результате договор расторгли и деньги вернули.

Замечательный пример, Елена Александровна:).

А вот пример лизинг-распила от Навального. ВТБ-лизинг закупает 30 буровых установок через посредническую фирму, зарегистрированную на Кипре, услуги которой обошлись в $156 млн.

Установки вот уже несколько лет гниют в болоте. Общая сумма сделки $ 456 млн.

Недавно АС Москвы отказал миноритарию Навальному в иске о признании этой сделки недействительной.

«Пилим, улыбаемся, машем!» - это лизинг по-русски.

В связи с поднятой Вами темой хотел бы уделить особое внимание на ещё один финансово-правовой инструмент CBL (Cross-Border-Leasing) широко распространённый в Европе, частично спорный и даже запрещённый, но неоднозначно оправдвнный, нашумевший и всё же применяемый.

Кратко о „lease and service» contract:

C 1999 г. коммуны сдают в 100 летнюю аренду (или продают) каналы, очистные сооружения, трамвайные депо и пути, тунели, выставочные площади и др. объекты и тут же «арендуют» их на 25-30 лет с последующим выкупом.

Инвестор платит арендную плату авансом и она «проводится» как инвестиция.

Известен ли он в РФ?

Опа! Забавно… Возвратный лизинг с муниципальным имуществом, которое необходимо для обеспечения жизни населения? Нет. У нас до такого не дошли. Хотя недавно пришлось помогать по вопросу приобретения на конкурсе в аренду очистных сооружения и сети водоснабжения одного пригородного посёлка. Но подобная возможность звучит для России страшно! Представляете, градоначальник продал имущество, тут же взял его в лизинг, накачал таким образом казну, разворовал её, приобрёл дома в Испании на своих родственников, а сам сел в тюрьму и умер в ней от сердечного приступа!

Для России это очень реальный сценарий!

У нас уже несколько местных царьков привлекли к суду, за то, что зимой местное население осталось без тепла. Представляете, сибирские посёлки, на улице мороз под 50 градусов, а люди в домах без тепла сидят, старики, грудные дети, инвалиды...

Значит всё же понятие «возвратный лизинг» где-то используется?

Ну почему, у некоторых лизинговых компаний, помнится, до кризиса была такая услуга — предприниматели брали в возвратный лизинг свое же имущество

Тут шум одно время стоял по возвратному лизингу по всей Руси Великой. Вот посмотрите обзор практики тут, статью вот тут, и судебные дела для примера, вот это, а так же это, и ещё это.

Налоговая служба так и хотела налогоплательщиков порвать на тряпки, но не вышло...

Около 150 городов Германии «втянуто» в этот инструмент.

По Европе оценочный объём сделок 30-80 миллиардов евро (данные до 2004).

Учитывая, что в ФРГ нет как у нас «гойного сударства» (сиречь «государства»), а установлена, насколько я понимаю, действительно общественная власть, полагаю, что для ФРГ и ничего страшного. Но если нашим боярам — гойным сударям такую штуку дать, они полстраны по миру пустят без штанов...

Или у Вас тоже есть опасения, Виталий?

Известны два нашумевших в прессе скандала с системами водоснабжения и канализации г.Нюрнберг, которые сданы были на 99 лет в аренду и с 1999 и до 2026 снова арендованы и Ляйпциге, один из «партнёров» уже сидит.

Писала «Франкфуртер Альгемайне» в 2009, что договоры состоят из более чем 1000 стр. Берлинские трамвайные линии так же «в аренде»!

Владислав Александрович, объясните пожалуйста, что означает «гойное государство»?

Это плод моей личной фантазии. Вообще признаётся, что слово «государство» произошло от слова «государь», а то, в свою очередь, от слова «господарь», которое произошло от слов «господин» и «господь» (происхождения последних не определено точно). А я придумал вот такую этикетку как объяснение, в ней «гойный» — могучий, живой, сильный, даже подавляющий этим, а «сударство» — думаю понятно...

Кстати, есть ещё одна подобная фантазия-аббревиатура «БРЕД» — Бюрократический Режим и Его Действие. Дарю!(giggle)

Владислав Александрович! Из Вашего, тщательного разбора, напрашивается вывод-Лизинговая деятельность в РФ, противоречит Конституции России, а именно ст.68 п.1.Мне кажется, есть насущная необходимость -обратиться к Гаранту Конституции, с требованием, выйти в ГосДуму с законодательной инициативой, об устранении правовой неопределенности, в данном виде деятельности.

Обратитесь к Праворубцам с призывом подписаться под таким обращением.

Что касается меня, я готов. Пора на деле создавать Гражданское Общество.

мне кажется Праворуб, это идеальная площадка для ростка ГРАЖДАНСТВЕННОСТИ.

Не буду, так как полагаю, что тут есть конкуренция с кредитом и это как раз лучше, чем всякие обращения.

Владислав, вы прямо в корень смотрите, очень четко написали всю правду про лизинг. действительно, как ни поверни, лизингодатель все время пытается клиентов обобрать, и вся судебная практика только об этом говорит. и знаете, самое возмутительное, что обирают не только тех, кто не доплатил, но и тех кто полностью платежи выплатил, вот пример таких как раз действий лк судебная практика по лизингу

Александр (если не ошибаюсь, так как из всей команды мужского рода на сайте только один), спасибо за отзыв!

Не могли бы Вы зарегистрироваться на сайте как профессионал (послав админу скан диплома) и разместить тут эту практику. Думаю, чем больше будем выводить на чистую воду эти мутные омуты, тем больше пользу принесём людям.

Ваши действия и Ваша победа очень и очень показательны! ПОЗДРАВЛЯЮ!

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

Да уж, что кредит, что лизинг — «хрен редьки не слаще» (wasntme)

Понятно, что своих денег может и не хватать, но иногда лучше перетерпеть, чем попасть в такую кабалу.