За более чем десятилетнюю практику участия в налоговых спорах, я нередко сталкивалась с ситуацией, при которой налоговый орган устранял пробелы, допущенные при осуществлении мероприятий налогового контроля, непосредственно в ходе судебного разбирательства. Иными словами, налоговый орган представлял дополнительные доказательства, которые не были положены в основу вынесенного решения о привлечении налогоплательщика к налоговой ответственности. Но чтобы налоговый орган после вынесения решения собирал доказательства в суде «с нуля» представить себе было невозможно.

Однако оказалось, что для Межрайонной ИФНС России № 2 по Нижегородской области (г.Дзержинск) ничего невозможного нет! При этом налоговый орган избрал определенную тактику: выжидать, пока свою правовую позицию изложит налогоплательщик, а затем собирать те доказательства, на отсутствие которых в акте выездной налоговой проверки и решении о привлечении к налоговой ответственности налогоплательщик указывал. Обусловлена такая позиция налогового органа тем, что он не знал, какие именно доказательства необходимо представить для обоснования вынесенного им решения. И это при возможности бесспорного списания денежных средств в суммах, исчисляемых миллионами рублей!

Приведу пример: в акте и решении налогового органа ничего не говорилось об изменении площадей в результате произведенных налогоплательщиком работ. Узнав от налогоплательщика, что изменение площади здания является одним из основных критериев отнесения выполненных работ к работам капитального характера в отношении здания, налоговый орган, вооруженный определением арбитражного суда, сделал запрос в ГП Нижегородской области «Нижтехинвентаризация» и представил в судебное заседание план помещения по состоянию на 2004 год.

изменении площадей в результате произведенных налогоплательщиком работ. Узнав от налогоплательщика, что изменение площади здания является одним из основных критериев отнесения выполненных работ к работам капитального характера в отношении здания, налоговый орган, вооруженный определением арбитражного суда, сделал запрос в ГП Нижегородской области «Нижтехинвентаризация» и представил в судебное заседание план помещения по состоянию на 2004 год.

На закономерный вопрос суда: что произошло с площадью здания в период с 2004 г. по 2006 г. (проверяемый период), представители налогового органа развели руками: по состоянию на конец 2006 г. площадь здания измерена не была.То, что налоговый орган шел «по стопам налогоплательщика» – пол-беды. Он как бы руководствовался пунктом 5 статьи 200 Арбитражного процессуального Кодекса, только «наоборот». Настоящая беда, по моему мнению, в том, что налоговый орган выразил намерение обратиться за разъяснением налогового законодательства к эксперту, проводящему техническую экспертизу…

Ситуация.

Межрайонная ИФНС России № 2 по Нижегородской области (г.Дзержинск) привлекла налогоплательщика к налоговой ответственности за совершение налогового правонарушения, посчитав, что он произвел строительно-монтажные работы в рамках технического перевооружения производства, достройки и реконструкции существующих зданий, в связи с чем неправомерно включил соответствующие расходы в уменьшение налогооблагаемой базы по налогу на прибыль.

Данные затраты согласно п.2 ст.257 НК РФ должны были увеличивать первоначальную стоимость основных средств.Налогоплательщик расценил произведенные СМР как капитальный ремонт и учел соответствующие расходы при исчислении налога на прибыль в соответствии со статьей 260 НК РФ, а НДС, уплаченный подрядчикам, учел в качестве вычетов в соответствии со статьей 171 НК РФ.

Данные затраты согласно п.2 ст.257 НК РФ должны были увеличивать первоначальную стоимость основных средств.Налогоплательщик расценил произведенные СМР как капитальный ремонт и учел соответствующие расходы при исчислении налога на прибыль в соответствии со статьей 260 НК РФ, а НДС, уплаченный подрядчикам, учел в качестве вычетов в соответствии со статьей 171 НК РФ.

Позиции налогового органа.

Налоговым органом, помимо акта выездной налоговой проверки и решения о привлечении налогоплательщика к ответственности в судебные заседания представлен отзыв и четыре дополнения к нему (количество уточнений правовой позиции налогового органа свидетельствует о качестве доказательств, собранных в ходе выездной налоговой проверки – прим.И.Г.). Смысл правовой позиции налогового органа сводится к следующему.

Предприятие осуществляло работы по Проекту технического перевооружения производства. Техническое перевооружение производства неизбежно влечет реконструкцию, достройку, модернизацию основного средства –здания. После осуществления таких работ должны измениться технико-экономические показатели основного средства (правда, что это за показатели, налоговый орган узнал от налогоплательщика уже в ходе судебных заседаний – Прим.И.Г.).

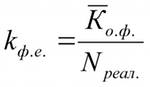

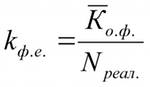

Налоговым органом был произведен расчет технико-экономических, по его мнению, показателей основного средства – здания. Цитирую отзыв налогового органа: «согласно экономической теории (а не налогового законодательства – прим.И.Г.), общероссийского классификатора основных фондов ОК 013-94, утвержденного

Постановлением Госстандарта РФ от 26.12.1994 г. № 359 налоговой инспекцией произведен расчет технико-экономических показателей, таких как фондоемкость, фондовооруженность, фондоотдача, коэффициент обновления, производительность на предприятии». При этом, показатель фондоотдачи за период с 2004 г. по 2006 г. увеличился с 14,4 руб. до 24,09 руб., показатель фондовооружения возрос за 3 года с 22,33 руб. до 26,74 руб. (Интересно было бы узнать с точки зрения «экономической теории» через какое количество десятков или сотен лет при таком «значительном» росте показателей окупились бы затраты, произведенные на реконструкцию здания? –Прим.И.Г.).

произведен расчет технико-экономических показателей, таких как фондоемкость, фондовооруженность, фондоотдача, коэффициент обновления, производительность на предприятии». При этом, показатель фондоотдачи за период с 2004 г. по 2006 г. увеличился с 14,4 руб. до 24,09 руб., показатель фондовооружения возрос за 3 года с 22,33 руб. до 26,74 руб. (Интересно было бы узнать с точки зрения «экономической теории» через какое количество десятков или сотен лет при таком «значительном» росте показателей окупились бы затраты, произведенные на реконструкцию здания? –Прим.И.Г.).

Позиция налогоплательщика.

Проектные решения по техническому перевооружению производства выполнены на основании технического задания на подготовку рабочего проекта от 04.05.2006г. Следовательно, ранее наступления указанной даты работы по Проекту производиться не могли. Помимо этого, осуществление налогоплательщиком работ по Проекту технического перевооружения не приводит неизбежно к изменению параметров основного средства – здания: технико-экономические показатели здания могут меняться, а могут и не меняться.

Показатели, приведенные налоговым органом в отзыве, являются экономическими, а не технико-экономическими, и не могут служить доказательством осуществления налогоплательщиком работ по достройке, модернизации, реконструкции, техническому перевооружению основного средства — здания.

Налоговым органом искажено понятие «технического перевооружения основного средства»: слово «основное средство» заменено на слово «производство», в то время как п. 2 ст.257 НК РФ понятия «производство» не содержит. Весь процесс доказывания основан налоговым органом на анализе производства, его показателей, а не на доказывании изменения технико-экономических показателей основного средства – здания.Таким образом, налоговым органом не доказано совершение налогоплательщиком налогового правонарушения.

Комментарий адвоката.

Налоговый орган приступил к активному сбору доказательств в ходе судебного процесса – им было заявлено ходатайство о назначении экспертизы. Изначально перед экспертом были поставлены следующие вопросы:

«1. Что понимается под «достройкой, дооборудованием, модернизацией» «реконструкцией», «техническим перевооружением» здания (помещения)? (Видимо эксперт должен дать налоговому органу разъяснение п.2 ст.257 НК РФ — прим.И.Г.)

2. Допускается ли при техническом перевооружении производства достройка, дооборудование, модернизация или реконструкция здания (помещения), в котором располагается это производство?

3. Можно ли проводить реконструкцию здания (помещения) без проекта реконструкции на основании архитектурно-строительных решений, предусмотренных проектом технического перевооружения производства?

4. Соответствуют ли выполненные СМР тем работам, которые предусмотрены проектом технического перевооружения производства?

5. К чему относятся указанные работы: к работам по достройке, дооборудованию, модернизации; к реконструкции; к техническому перевооружению здания (помещения); к работам, относящимся к капитальным вложениям (эта часть вопроса наиболее сложна для моего восприятия – прим.И.Г.); к капитальному ремонту ?

6. Может ли стоимость ремонтных работ превышать стоимость ремонтируемого здания в 12 раз в сопоставимых ценах?

Вот такие «всеобъемлющие» вопросы. Непонятно только, что же сам-то налоговый орган делал во время проведения мероприятий налогового контроля.

Комментировать я эти вопросы не буду — боюсь, бумага «не выдержит». Хочу обратить внимание лишь на то, что они были поставлены налоговым органом для проведения ТЕХНИЧЕСКОЙ экспертизы.А вот свое отношение к сбору налоговым органом доказательств непосредственно в ходе судебного разбирательства мне бы хотелось высказать.

В соответствии с п.1 ст.10 НК РФ порядок привлечения налогоплательщика к ответственности и производство по делам о налоговых правонарушениях осуществляется в порядке, установленном главами 14 (налоговый контроль) и 15 НК РФ (общие положения об ответственности за совершение налоговых правонарушений).

Таким образом НК РФ содержит в себе нормы процессуального права, являющиеся специальными процессуальными нормами по отношению к общим процессуальным нормам, закрепленным в АПК РФ, и соответственно, имеющими перед ними приоритет.

Пункт 1 ст.108 НК РФ также закрепляет процедуру привлечения налогоплательщика к ответственности: не иначе как по основаниям и в порядке, предусмотренном НК РФ, то есть указанными выше главами.

Согласно правовой позиции Конституционного Суда РФ, изложенной в Постановлении от 14 июля 2005г. по делу № 9-П, законодатель, учитывая публично-правовую природу налоговых правонарушений и налоговой ответственности, наделил налоговые органы определенными правомочиями по осуществлению административной юрисдикции. В связи с изложенным, по смыслу ст.10,118,123,126 и 127 Конституции РФ, собирание налоговым органом доказательств относится к досудебным стадиям производства, эти функции не может выполнять суд (п.3.2 Постановления).

Как следует из статей 31, 82-101 НК РФ, обнаружение и выявление налогового правонарушения происходит в рамках налогового контроля и фиксируется при оформлении результатов налоговых проверок. Выездная налоговая проверка проводится с применением таких процедур, как, в том числе, экспертиза. Акт выездной налоговой проверки, в ходе которой обнаружено налоговое правонарушение, является итоговым актом налогового контроля (п.4.1 Постановления).Все перечисленные факты свидетельствуют о том, что после составления налоговым органом акта по результатам выездной налоговой проверки (проведения дополнительных мероприятий налогового контроля) и вынесения решения о привлечении налогоплательщика к налоговой ответственности экспертиза в порядке ст.82 АПК РФ назначена быть не может.

правонарушения происходит в рамках налогового контроля и фиксируется при оформлении результатов налоговых проверок. Выездная налоговая проверка проводится с применением таких процедур, как, в том числе, экспертиза. Акт выездной налоговой проверки, в ходе которой обнаружено налоговое правонарушение, является итоговым актом налогового контроля (п.4.1 Постановления).Все перечисленные факты свидетельствуют о том, что после составления налоговым органом акта по результатам выездной налоговой проверки (проведения дополнительных мероприятий налогового контроля) и вынесения решения о привлечении налогоплательщика к налоговой ответственности экспертиза в порядке ст.82 АПК РФ назначена быть не может.

P.S. В 1999 году, на семинаре, проводимом по поводу вступления в силу части первой НК РФ, выступал авторитетный юрист, который со значительной долей иронии произнес слова, ставшие для меня афоризмом: «сторонам, участвующим в налоговом споре, необходимо хотя бы приблизительно отличать налог на прибыль от налога на добавленную стоимость». В этой шутке заложен глубокий смысл: неоднозначность и сложность законодательства не освобождает нас от ответственности за непрофессионализм.

С момента вступления в силу НК РФ прошло много лет… Перефразируя слова приведенной выше шутки хотелось бы пожелать Межрайонной ИФНС России № 2 по Нижегородской области (г.Дзержинск) при проведении мероприятий налогового контроля все-таки различать понятия: «техническое перевооружение производства» и «техническое перевооружение основного средства», «экономические показатели» и «технико-экономические показатели», «экономическая теория» и налоговое законодательство.

Однако оказалось, что для Межрайонной ИФНС России № 2 по Нижегородской области (г.Дзержинск) ничего невозможного нет! При этом налоговый орган избрал определенную тактику: выжидать, пока свою правовую позицию изложит налогоплательщик, а затем собирать те доказательства, на отсутствие которых в акте выездной налоговой проверки и решении о привлечении к налоговой ответственности налогоплательщик указывал. Обусловлена такая позиция налогового органа тем, что он не знал, какие именно доказательства необходимо представить для обоснования вынесенного им решения. И это при возможности бесспорного списания денежных средств в суммах, исчисляемых миллионами рублей!

Приведу пример: в акте и решении налогового органа ничего не говорилось об

изменении площадей в результате произведенных налогоплательщиком работ. Узнав от налогоплательщика, что изменение площади здания является одним из основных критериев отнесения выполненных работ к работам капитального характера в отношении здания, налоговый орган, вооруженный определением арбитражного суда, сделал запрос в ГП Нижегородской области «Нижтехинвентаризация» и представил в судебное заседание план помещения по состоянию на 2004 год.

изменении площадей в результате произведенных налогоплательщиком работ. Узнав от налогоплательщика, что изменение площади здания является одним из основных критериев отнесения выполненных работ к работам капитального характера в отношении здания, налоговый орган, вооруженный определением арбитражного суда, сделал запрос в ГП Нижегородской области «Нижтехинвентаризация» и представил в судебное заседание план помещения по состоянию на 2004 год. На закономерный вопрос суда: что произошло с площадью здания в период с 2004 г. по 2006 г. (проверяемый период), представители налогового органа развели руками: по состоянию на конец 2006 г. площадь здания измерена не была.То, что налоговый орган шел «по стопам налогоплательщика» – пол-беды. Он как бы руководствовался пунктом 5 статьи 200 Арбитражного процессуального Кодекса, только «наоборот». Настоящая беда, по моему мнению, в том, что налоговый орган выразил намерение обратиться за разъяснением налогового законодательства к эксперту, проводящему техническую экспертизу…

Ситуация.

Межрайонная ИФНС России № 2 по Нижегородской области (г.Дзержинск) привлекла налогоплательщика к налоговой ответственности за совершение налогового правонарушения, посчитав, что он произвел строительно-монтажные работы в рамках технического перевооружения производства, достройки и реконструкции существующих зданий, в связи с чем неправомерно включил соответствующие расходы в уменьшение налогооблагаемой базы по налогу на прибыль.

Данные затраты согласно п.2 ст.257 НК РФ должны были увеличивать первоначальную стоимость основных средств.Налогоплательщик расценил произведенные СМР как капитальный ремонт и учел соответствующие расходы при исчислении налога на прибыль в соответствии со статьей 260 НК РФ, а НДС, уплаченный подрядчикам, учел в качестве вычетов в соответствии со статьей 171 НК РФ.

Данные затраты согласно п.2 ст.257 НК РФ должны были увеличивать первоначальную стоимость основных средств.Налогоплательщик расценил произведенные СМР как капитальный ремонт и учел соответствующие расходы при исчислении налога на прибыль в соответствии со статьей 260 НК РФ, а НДС, уплаченный подрядчикам, учел в качестве вычетов в соответствии со статьей 171 НК РФ.Позиции налогового органа.

Налоговым органом, помимо акта выездной налоговой проверки и решения о привлечении налогоплательщика к ответственности в судебные заседания представлен отзыв и четыре дополнения к нему (количество уточнений правовой позиции налогового органа свидетельствует о качестве доказательств, собранных в ходе выездной налоговой проверки – прим.И.Г.). Смысл правовой позиции налогового органа сводится к следующему.

Предприятие осуществляло работы по Проекту технического перевооружения производства. Техническое перевооружение производства неизбежно влечет реконструкцию, достройку, модернизацию основного средства –здания. После осуществления таких работ должны измениться технико-экономические показатели основного средства (правда, что это за показатели, налоговый орган узнал от налогоплательщика уже в ходе судебных заседаний – Прим.И.Г.).

Налоговым органом был произведен расчет технико-экономических, по его мнению, показателей основного средства – здания. Цитирую отзыв налогового органа: «согласно экономической теории (а не налогового законодательства – прим.И.Г.), общероссийского классификатора основных фондов ОК 013-94, утвержденного

Постановлением Госстандарта РФ от 26.12.1994 г. № 359 налоговой инспекцией

произведен расчет технико-экономических показателей, таких как фондоемкость, фондовооруженность, фондоотдача, коэффициент обновления, производительность на предприятии». При этом, показатель фондоотдачи за период с 2004 г. по 2006 г. увеличился с 14,4 руб. до 24,09 руб., показатель фондовооружения возрос за 3 года с 22,33 руб. до 26,74 руб. (Интересно было бы узнать с точки зрения «экономической теории» через какое количество десятков или сотен лет при таком «значительном» росте показателей окупились бы затраты, произведенные на реконструкцию здания? –Прим.И.Г.).

произведен расчет технико-экономических показателей, таких как фондоемкость, фондовооруженность, фондоотдача, коэффициент обновления, производительность на предприятии». При этом, показатель фондоотдачи за период с 2004 г. по 2006 г. увеличился с 14,4 руб. до 24,09 руб., показатель фондовооружения возрос за 3 года с 22,33 руб. до 26,74 руб. (Интересно было бы узнать с точки зрения «экономической теории» через какое количество десятков или сотен лет при таком «значительном» росте показателей окупились бы затраты, произведенные на реконструкцию здания? –Прим.И.Г.).Позиция налогоплательщика.

Проектные решения по техническому перевооружению производства выполнены на основании технического задания на подготовку рабочего проекта от 04.05.2006г. Следовательно, ранее наступления указанной даты работы по Проекту производиться не могли. Помимо этого, осуществление налогоплательщиком работ по Проекту технического перевооружения не приводит неизбежно к изменению параметров основного средства – здания: технико-экономические показатели здания могут меняться, а могут и не меняться.

Показатели, приведенные налоговым органом в отзыве, являются экономическими, а не технико-экономическими, и не могут служить доказательством осуществления налогоплательщиком работ по достройке, модернизации, реконструкции, техническому перевооружению основного средства — здания.

Налоговым органом искажено понятие «технического перевооружения основного средства»: слово «основное средство» заменено на слово «производство», в то время как п. 2 ст.257 НК РФ понятия «производство» не содержит. Весь процесс доказывания основан налоговым органом на анализе производства, его показателей, а не на доказывании изменения технико-экономических показателей основного средства – здания.Таким образом, налоговым органом не доказано совершение налогоплательщиком налогового правонарушения.

Комментарий адвоката.

Налоговый орган приступил к активному сбору доказательств в ходе судебного процесса – им было заявлено ходатайство о назначении экспертизы. Изначально перед экспертом были поставлены следующие вопросы:

«1. Что понимается под «достройкой, дооборудованием, модернизацией» «реконструкцией», «техническим перевооружением» здания (помещения)? (Видимо эксперт должен дать налоговому органу разъяснение п.2 ст.257 НК РФ — прим.И.Г.)

2. Допускается ли при техническом перевооружении производства достройка, дооборудование, модернизация или реконструкция здания (помещения), в котором располагается это производство?

3. Можно ли проводить реконструкцию здания (помещения) без проекта реконструкции на основании архитектурно-строительных решений, предусмотренных проектом технического перевооружения производства?

4. Соответствуют ли выполненные СМР тем работам, которые предусмотрены проектом технического перевооружения производства?

5. К чему относятся указанные работы: к работам по достройке, дооборудованию, модернизации; к реконструкции; к техническому перевооружению здания (помещения); к работам, относящимся к капитальным вложениям (эта часть вопроса наиболее сложна для моего восприятия – прим.И.Г.); к капитальному ремонту ?

6. Может ли стоимость ремонтных работ превышать стоимость ремонтируемого здания в 12 раз в сопоставимых ценах?

Вот такие «всеобъемлющие» вопросы. Непонятно только, что же сам-то налоговый орган делал во время проведения мероприятий налогового контроля.

Комментировать я эти вопросы не буду — боюсь, бумага «не выдержит». Хочу обратить внимание лишь на то, что они были поставлены налоговым органом для проведения ТЕХНИЧЕСКОЙ экспертизы.А вот свое отношение к сбору налоговым органом доказательств непосредственно в ходе судебного разбирательства мне бы хотелось высказать.

В соответствии с п.1 ст.10 НК РФ порядок привлечения налогоплательщика к ответственности и производство по делам о налоговых правонарушениях осуществляется в порядке, установленном главами 14 (налоговый контроль) и 15 НК РФ (общие положения об ответственности за совершение налоговых правонарушений).

Таким образом НК РФ содержит в себе нормы процессуального права, являющиеся специальными процессуальными нормами по отношению к общим процессуальным нормам, закрепленным в АПК РФ, и соответственно, имеющими перед ними приоритет.

Пункт 1 ст.108 НК РФ также закрепляет процедуру привлечения налогоплательщика к ответственности: не иначе как по основаниям и в порядке, предусмотренном НК РФ, то есть указанными выше главами.

Согласно правовой позиции Конституционного Суда РФ, изложенной в Постановлении от 14 июля 2005г. по делу № 9-П, законодатель, учитывая публично-правовую природу налоговых правонарушений и налоговой ответственности, наделил налоговые органы определенными правомочиями по осуществлению административной юрисдикции. В связи с изложенным, по смыслу ст.10,118,123,126 и 127 Конституции РФ, собирание налоговым органом доказательств относится к досудебным стадиям производства, эти функции не может выполнять суд (п.3.2 Постановления).

Как следует из статей 31, 82-101 НК РФ, обнаружение и выявление налогового

правонарушения происходит в рамках налогового контроля и фиксируется при оформлении результатов налоговых проверок. Выездная налоговая проверка проводится с применением таких процедур, как, в том числе, экспертиза. Акт выездной налоговой проверки, в ходе которой обнаружено налоговое правонарушение, является итоговым актом налогового контроля (п.4.1 Постановления).Все перечисленные факты свидетельствуют о том, что после составления налоговым органом акта по результатам выездной налоговой проверки (проведения дополнительных мероприятий налогового контроля) и вынесения решения о привлечении налогоплательщика к налоговой ответственности экспертиза в порядке ст.82 АПК РФ назначена быть не может.

правонарушения происходит в рамках налогового контроля и фиксируется при оформлении результатов налоговых проверок. Выездная налоговая проверка проводится с применением таких процедур, как, в том числе, экспертиза. Акт выездной налоговой проверки, в ходе которой обнаружено налоговое правонарушение, является итоговым актом налогового контроля (п.4.1 Постановления).Все перечисленные факты свидетельствуют о том, что после составления налоговым органом акта по результатам выездной налоговой проверки (проведения дополнительных мероприятий налогового контроля) и вынесения решения о привлечении налогоплательщика к налоговой ответственности экспертиза в порядке ст.82 АПК РФ назначена быть не может.P.S. В 1999 году, на семинаре, проводимом по поводу вступления в силу части первой НК РФ, выступал авторитетный юрист, который со значительной долей иронии произнес слова, ставшие для меня афоризмом: «сторонам, участвующим в налоговом споре, необходимо хотя бы приблизительно отличать налог на прибыль от налога на добавленную стоимость». В этой шутке заложен глубокий смысл: неоднозначность и сложность законодательства не освобождает нас от ответственности за непрофессионализм.

С момента вступления в силу НК РФ прошло много лет… Перефразируя слова приведенной выше шутки хотелось бы пожелать Межрайонной ИФНС России № 2 по Нижегородской области (г.Дзержинск) при проведении мероприятий налогового контроля все-таки различать понятия: «техническое перевооружение производства» и «техническое перевооружение основного средства», «экономические показатели» и «технико-экономические показатели», «экономическая теория» и налоговое законодательство.

Автор публикации

Юрист

iggolovko

Россия, Нижегородская (Горьковская), Нижний Новгород

Комментарии (1)

Статьи

Использование заключения психофизиологической "экспертизы" в качестве доказательства в уголовном про...

Адвокат

ivanlawyer1990

20 Июля 2013, 17:00

Статьи

Определение временного периода раскрытия доказательств в арбитражном процессе

Юрист

Natasha

11 Ноября 2014, 07:02

Судебная практика

Долгий сбор доказательств позволил взыскать долг за рекламу с недобросовестного банка

Адвокат

Блинов Анатолий Сергеевич

18 Октября 2010, 17:31

Статьи

О порядке исследования доказательств в Уголовном процессе в России

Адвокат

ludologer

19 Июня 2010, 17:10

Статьи

Возможности адвоката по фиксации доказательств в уголовном процессе России с учетом принципа равенства ...

Адвокат

Федоровская Наталья Руслановна

27 Января 2011, 23:44

Личные блоги

Некоторые результаты использования специальных технических средств (СТС) для сбора доказательств

Эксперт

user12228

13 Ноября 2017, 01:00

Судебная практика

Сбор доказательств и переквалификация по делу об административном правонарушении

Адвокат

evgeniyo

23 Апреля 2016, 12:53

Вопросы и ответы онлайн (архив)

Просьба в иске у арбитражного суда помощи в сборе доказательств какой статьей регулируется?

nosevg-qu

17 Августа 2014, 11:05

Судебная практика

О методах борьбы с фальсифицированными доказательствами в арбитражном процессе или такая непохожая ф...

Адвокат

ivanlawyer1990

14 Мая 2019, 12:54

Статьи

Обязательность исследования всех вещественных доказательств в судебном процессе

Адвокат

Абрегов Иланд Альмирович

28 Апреля 2021, 00:25

Статьи

Использование заключения психофизиологической "экспертизы" в качестве доказательства в уголовном про...

Адвокат

ivanlawyer1990

20 Июля 2013, 17:00

Статьи

Определение временного периода раскрытия доказательств в арбитражном процессе

Юрист

Natasha

11 Ноября 2014, 07:02

Судебная практика

Долгий сбор доказательств позволил взыскать долг за рекламу с недобросовестного банка

Адвокат

Блинов Анатолий Сергеевич

18 Октября 2010, 17:31

Статьи

О порядке исследования доказательств в Уголовном процессе в России

Адвокат

ludologer

19 Июня 2010, 17:10

Статьи

Возможности адвоката по фиксации доказательств в уголовном процессе России с учетом принципа равенства ...

Адвокат

Федоровская Наталья Руслановна

27 Января 2011, 23:44

Личные блоги

Некоторые результаты использования специальных технических средств (СТС) для сбора доказательств

Эксперт

user12228

13 Ноября 2017, 01:00

Судебная практика

Сбор доказательств и переквалификация по делу об административном правонарушении

Адвокат

evgeniyo

23 Апреля 2016, 12:53

Вопросы и ответы онлайн (архив)

Просьба в иске у арбитражного суда помощи в сборе доказательств какой статьей регулируется?

nosevg-qu

17 Августа 2014, 11:05

Судебная практика

О методах борьбы с фальсифицированными доказательствами в арбитражном процессе или такая непохожая ф...

Адвокат

ivanlawyer1990

14 Мая 2019, 12:54

Статьи

Обязательность исследования всех вещественных доказательств в судебном процессе

Адвокат

Абрегов Иланд Альмирович

28 Апреля 2021, 00:25

Ваши персональные заметки к публикации

Видны только вам

Вы можете сохранять заметки к публикациям только в разделах Персональный и Песочница. Для снятия ограничений

подключите ПРО-аккаунт

ПЕРСОНАЛЬНАЯ КОНСУЛЬТАЦИЯ

Моя специализация бизнес и финансы.

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

ПЕРСОНАЛЬНАЯ КОНСУЛЬТАЦИЯ

Сопровождение бизнеса и IT: КИИ, ФСТЭК, налоги. Защита директоров и собственников в делах о банкротстве и субсидиарной ответственности. Налоговые преступления (ст.198,199). 20+ лет опыта, 250+ кейсов

ПЕРСОНАЛЬНАЯ КОНСУЛЬТАЦИЯ

Сложные гражданские, уголовные и административные дела экономической направленности.

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

ПЕРСОНАЛЬНАЯ КОНСУЛЬТАЦИЯ

Специализируюсь на защите и представительстве по уголовным делам.

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

ПЕРСОНАЛЬНАЯ КОНСУЛЬТАЦИЯ

● Недвижимость. Легализация самостроя. Наследство. Земля. Суды с ДГИ Москвы.

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

Разместить свою визитку

Другие публикации автора

Похожие публикации

Использование заключения психофизиологической "экспертизы" в качестве доказательства в уголовном про...

Статьи, 20 Июля 2013, 17:00 20 Июля 2013, 17:00

Определение временного периода раскрытия доказательств в арбитражном процессе

Статьи, 11 Ноября 2014, 07:02 11 Ноября 2014, 07:02

Долгий сбор доказательств позволил взыскать долг за рекламу с недобросовестного банка

Судебная практика, 18 Октября 2010, 17:31 18 Октября 2010, 17:31

О порядке исследования доказательств в Уголовном процессе в России

Статьи, 19 Июня 2010, 17:10 19 Июня 2010, 17:10

Возможности адвоката по фиксации доказательств в уголовном процессе России с учетом принципа равенства ...

Статьи, 27 Января 2011, 23:44 27 Января 2011, 23:44

Некоторые результаты использования специальных технических средств (СТС) для сбора доказательств

Личные блоги, 13 Ноября 2017, 01:00 13 Ноября 2017, 01:00

Сбор доказательств и переквалификация по делу об административном правонарушении

Судебная практика, 23 Апреля 2016, 12:53 23 Апреля 2016, 12:53

Просьба в иске у арбитражного суда помощи в сборе доказательств какой статьей регулируется?

Вопросы и ответы онлайн (архив), 17 Августа 2014, 11:05 17 Августа 2014, 11:05

О методах борьбы с фальсифицированными доказательствами в арбитражном процессе или такая непохожая ф...

Судебная практика, 14 Мая 2019, 12:54 14 Мая 2019, 12:54

Обязательность исследования всех вещественных доказательств в судебном процессе

Статьи, 28 Апреля 2021, 00:25 28 Апреля 2021, 00:25

Продвигаемые публикации

Поздравление с Днем защитника Отечества

Новости проекта, 21 Февраля, 11:30 21 Февраля, 11:30

Как понять, что адвокат-защитник по уголовным делам хороший и где его найти?

Статьи, 13 Февраля, 18:55 13 Февраля, 18:55

Как работа с потерпевшим может помочь избежать реального лишения свободы. Условное наказание за совершение ...

Судебная практика, 03 Февраля, 19:14 03 Февраля, 19:14

Защита ветерана: путь от «фильма ужасов» на видео до условного срока по ст. 111 и 119 УК РФ

Судебная практика, 31 Января, 14:56 31 Января, 14:56

Кому на самом деле принадлежат тематические фотографии из поиска Яндекса и сколько стоит бесплатная картинка ...

Статьи, 28 Января, 10:05 28 Января, 10:05

Консультация юриста в 2026: как выбрать правильного юриста и не попасть на жулика

Личные блоги, 19 Января, 16:29 19 Января, 16:29

Зачет сроков применения мер пресечения при подаче ходатайства об УДО. Юридическая арифметика - как время ...

Статьи, 09 Января, 12:37 09 Января, 12:37