Любая выездная налоговая проверка (ВНП) сама по себе подразумевает наличие налогового спора, т.к. мнения проверяющих и налогоплательщика, по исполнению последнего своих обязательств перед бюджетом, мягко говоря, расходятся.

Расхождение это примерно равно суммам, выявленным в результате проведенного предпроверочного анализа за минусом того, что налогоплательщик готов заплатить добровольно.

Формула налогового спора = «ты нам будешь должен по результатам ВНП» — «готов отдать добровольно»

Настроение налогоплательщика, в отношении которого проводилась, проводится или уже завершена выездная налоговая проверка, как правило пессимистичное и измеряется шкалой с делениями от «сушить сухари» до «отдам последнюю рубашку» / «упаду в банкротство».

Очень модно стало козырять статистикой, согласно которой налоговики выигрывают 82-85% судебных споров; ссылаться на необходимость наполнять бюджет «любыми способами» и тому подобное.

Наш брат юрист подливает масла в огонь словосочетаниями «уголовное дело», «уклонение от уплаты налогов», «следственный комитет возбудил», «субсидиарная ответственность», употребляя их иногда к месту, но чаще для устрашения или просто красного словца.

Не веря в «правосудие ФНС», чаще всего налогоплательщик и его представители пренебрегают таким этапом защиты как досудебное урегулирование налогового спора — рассмотрение материалов выездной налоговой проверки и обжалование ее результатов в вышестоящем налоговом органе, относясь к ним чисто формально и считая, что «во всех налоговых круговая порука и все они на одно лицо».

А, вместе с тем, выездная налоговая проверка и вытекающий из нее налоговый спор не так фатально/пессимистичны. Вернее, наоборот, в ряде случаев все для налогоплательщика может закончиться более чем оптимистично.

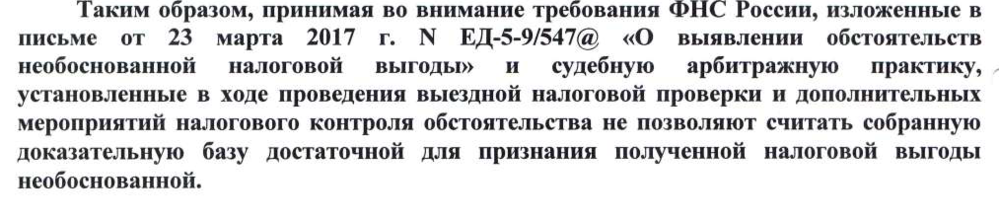

Например, вот такой формулировкой были сняты претензии налоговой инспекции по результатам рассмотрения материалов выездной налоговой проверки в части неисполнения обязательств перед бюджетом по налогу на добавленную стоимость и налогу на прибыль:

Забегая немного вперед, общий срок проверочных мероприятий (без учета предпроверочного анализа) в рассматриваемом случае составил 15 месяцев (29.12.2016-29.03.2018).

Налоговым органом было допрошено два десятка лиц в четырех субъектах РФ, проведены две экспертизы, осуществлены инвентаризация, выемка документов, назначались дополнительные мероприятия налогового контроля, т.е реализован практически весь арсенал «жути», которая может нагнать налоговая без привлечения агит-поддержки сотрудников МВД.

В итоге, в акте, составленном по результатам проведенной выездной налоговой проверки, налогоплательщик набедокурил почти на 19 миллионов рублей.

В решении о привлечении к ответственности за совершение налогового правонарушения, которое было вынесено по результатам рассмотрения материалов ВНП, осталось только 3,5 миллиона (на них мы и не возражали).

Таков результат работы по досудебному урегулированию налогового спора, но обо всем об этом, по порядку.

Часть 1. Выездная налоговая проверка

Налогоплательщик — московское предприятие, да не простое, а имеющее на своем балансе серьезную производственную базу, косвенную долю государственного участия, работающее с более чем серьезными контрагентами, попало под «карающую слепую палицу фискальных рэкетиров».

«Наезд» был организован по-современному просто — в отношении организации решением заместителя начальника налоговой инспекции была назначена выездная налоговая проверка «по всем налогам и сборам» за период с 01.01.2013 по 31.12.2015.

Фискалам «до лампочки», что предприятие работает в реальном секторе экономике, имеет более чем серьезную налоговую нагрузку, широкие социальные обязательства, выполняет далеко не простые заказы. Выездная налоговая проверка по всем налогам и сборам и все.

А дальше заработала бесовская типография — решения, требования, опросы, запросы, допросы, приостановки, возобновления и так далее, вперед — в темный туннель бессмысленного разрушения до «конструктивного ничего» из отчетных показателей.

Налогоплательщик, имеющий в своем штате и юристов и бухгалтеров, по началу не совсем понимал смысл и суть вновь случившегося, думая, что все эти бумажки, все эти «хотелки» документов, которые пачками поехали в налоговый орган — все это так, от нечего делать.

Что-то вроде комара, жужжащего в комнате — вроде знаешь, что может ужалить, но вставать/ловить лень, а рукой махнешь, он отлетает. Так и сосуществуешь в толерантном компромиссе с деструктивной глупостью.

А вместе с тем, выездная налоговая проверка, начатая в конце 2016 года, «благополучно» завершилась справкой о проведенной ВНП, а затем, в лучших традициях бестселлера под названием «Налоговый кодекс», налогоплательщику был вручен акт по результатам проведенной выездной налоговой проверки.

Вот тут руководитель организации-налогоплательщика, мягко сказать, сильно удивился. Вернее, не удивился, а как рассказывают очевидцы, орал матом с Подмосковья так, что в инспекции в Москве дребезжали пластиковые окна.

Из акта следовало, что у пяти поставщиков никаких материалов, на самом деле, не приобреталось и, соответственно, в производство не списывалось.

В частности, из акта выяснилось, что стол, на котором лежал злополучный акт не покупался, кресло, в котором сидел директор, появилось невесть откуда, офисную мебель на целое 4х этажное здание предприятие не приобретало.

Не приобретали они и часть цемента, часть специализированных добавок для бетона. Не заказывали машины и так далее — целый пласт добротной производственной материальной матрицы стал «черным ничего» — фикцией, которой на самом деле не было.

Примерно так выглядит один из пластов производственно-хозяйственной деятельности налогоплательщика — сырье, материалы и произведенные из них конструкции по мнению налоговой инспекции:

Но шутки шутками, а почти 19 миллионов рублей «вынь да положь», исходя из государевой бумаги.

Да и руководитель проверяющей группы, вкусив прелесть психологического воздействия, произведенного актом, составленным по результатам проведенной ВНП, стала еженедельно «приглашать» то директора то главного бухгалтера по очередному «срочному вопросу».

А проверка, по сути, уже была формально окончена.

Учитывая, что и руководитель и главный бухгалтер, подавляющее количество своего времени проводили на территории обособленного подразделения, где располагалось производство, временной интервал, необходимый для того, чтобы «явиться для решения срочного вопроса» составлял порядка 2,5-3 часов в одну сторону.

Получалось в среднем 1 телефонный звонок — потеря 3/4 рабочего дня.

В этих условиях были озадачены штатные юристы, которым была поставлена четкая цель (а директор, нужно отметить, мужчина крайне суровый) — «адскую бумаженцию» опровергнуть, домыслы и обвинения снять, вопрос закрыть.

Сказано — сделано. На акт, составленный по результатам выездной налоговой проверки налогоплательщиком были представлены возражения.

Надо сказать, что составлены они были достаточно не плохо — со ссылками на нормативные документы, судебную практику, всевозможные письма ФНС, разъяснения Пленумов и так далее. Красиво написано, мастерски «передернуто» — ссылки на источники права, которые делал в своем акте налоговый орган, были заменены ссылками на иные источники права.

Но вот одна проблема — они просто «перетрясли» то, что было написано в акте налогового органа. В возражениях на акт, составленный по результатам проведенной выездной налоговой проверки была просто дана некая «иная точка зрения» на произошедшее — взгляд в ином цвете. Что-то вроде «да сами вы дураки», но только на высокоправовом уровне.

Проверяющие возражения посмотрели, покрутили, повертели и… Назначили дополнительные мероприятия налогового контроля, сроком на месяц.

За этот месяц руководитель проверяющей группы по каким-то ей только ведомым причинам (может долетел до нее мат из Подмосковья?) стала неистовствовать в своем желании сравнять с землей организацию-налогоплательщика.

Были назначены финансово-экономическая, почерковедческая экспертизы; проведены дополнительные допросы; собраны исчерпывающие материалы, где директоры проблемных контрагентов не знают и не помнят нашего налогоплательщика, транспорт, которым осуществлялась доставка грузов установить невозможно, должностные лица, ответственные за приемку материалов все по забывали или на допрос не явились и так далее в этом духе.

А руководитель проверяющей группы все также звонила, вызывала «решать срочные вопросы», дергая за каждой бумажкой.

На дворе стоял февраль 2018 года и руководитель предприятия-налогоплательщика начал понимать, что потеря почти 19 миллионов рублей совсем не за горами.

Эмоции, дерганья телефонными звонками, консультации, но процесс постепенно и последовательно развивался в векторе негативного русла.

Наконец он дозрел (или воспользовался подсказкой), что в любом налоговом споре крайне целесообразно воспользоваться квалифицированной юридической помощью адвоката для решения налогового спора.

Ведь «налоговые качели», если в них играть с умом, вместо нервов и хождения в блуд, могут принести эстетическое удовольствие и сэкономить огромное количество денежных знаков, приятным бонусом сохранив свободу и статус «не судим, не привлекался».

Часть 2. Квалифицированная юридическая помощь и роль адвоката в налоговом споре

Для меня дело началось (точнее сказать — закрутилось) в марте 2018 года. Позвонил один товарищ, хорошо известный в определенных кругах, и попросил помочь другому товарищу — руководителю организации-налогоплательщика, дав соответствующие рекомендации.

Соглашение об оказании юридической помощи мы заключили 12 марта 2018 года, когда «боевые действия» хоть и были в своей финальной стадии, но еще не закончились.

Подписали, и тут же звонок директору на сотовый телефон с требованием к завтрашнему дню явиться в инспекцию.

Он ко мне — «ехать?»

Я ему — «а зачем?»

«Ну как зачем — требует явиться лично директора, получить какое-то там извещение.»

Я ему — «так я сам получу, мы же оформились, есть доверенность, я представитель. Чего туда ездить? Мне за это платят, мне и кататься, да и то, только есть основания и повод."

Директор, решив вначале политически «пробить ситуацию», переключил «решение вопроса» на главного бухгалтера.

Я решил понаблюдать, оценить масштаб «взаимодействия» проверяющих с налогоплательщиком.

Главбух звонит в инспекцию, говорит, так мол и так — приедет юрист. Я ее негромко корректирую — «не юрист, а представитель» (чуть растягивая последнее слово).

Инспектор в повышенные тона — «только сам руководитель лично».

5-6 (а то и 10-15) звонков/перезвонов с заезженной пластинкой. В итоге, руководитель проверяющей группы «ломается» — «ну хорошо! но пусть ваш представитель возьмет документы, подтверждающие невозможность явки руководителя лично.»

???

«Какие такие документы?»

«Давайте командировочное удостоверение.»

Тут я вижу огромное облегчение на лице главного бухгалтера и чувствую, что она собралась делать командировочное, собравшись, таким образом, реализовать принцип «И волки сыты и овцы целы»

Ситуацию нужно было срочно кардинально менять.

Сказав ей, чтобы передала проверяющим мои контакты, убедив, что без официального уведомления, полученного хотя-бы по ТКС, в инспекцию ехать не нужно, стали ждать.

Ситуация осложнялась еще немного тем, что 14 марта в инспекции был один из бухгалтеров налогоплательщика, забиравшая ксерокопии материалов дополнительных мероприятий налогового контроля.

Ему попытались «всучить» извещение под роспись, но бухгалтер, получивший по телефону инструкции, вежливо парировала, что на «подписание такого извещения у нее нет полномочий».

Шум, гам, плеск, вопли про доверенность, но в заложники брать не стали — бухгалтер благополучно покинула территорию инспекции.

14 марта примерно в 17.40 по ТКС пришло извещение о времени и месте рассмотрения материалов налоговой проверки, назначенное на 15 марта в 14.30.

Главный бухгалтер удивилась — за все время проверки налоговый орган первый раз воспользовался ТКС.

До этого времени она свято верила, что телефонный звонок — это самое, что ни на есть надлежащее уведомление. Шутка ли — сотовый ведь.

В голове у меня отчетливо звучали две мысли:

«Но какое 15 марта могло быть рассмотрение, если мы заключили соглашение только 12 марта?

Чем крыть фискальную кашу?»

Подготовили и отправили ходатайство о переносе сроков рассмотрения на 19.03.2018 в 15:00, в качестве причины указали позднее получение извещения.

Ведь нужно было время, время, хоть какое-то время.

Руководитель проверяющей группы звонит (видимо «принципиально» — не мне, а главному бухгалтеру) и ультимативно заявляет — напишите в качестве причины командировку руководителя, приложите командировочное удостоверение и будет вам счастье — перенесем.

Главбух опять по-леопольдовски за старое, но нет — ничего не меняем, ждем.

15.03.2018 приходит долгожданное извещение — налогоплательщика ждут 19.03.2018 к 15:00.

Ну вот, процесс начал менять свое русло.

Часть 3. Рассмотрение материалов налоговой проверки

19.03.2018, 15:05, Москва, территориальная инспекция

За столом шестеро — по одну сторону мы с главным бухгалтером, напротив нас руководитель проверяющей группы, руководитель отдела выездных налоговых проверок, справа от меня главный государственный инспектор правового отдела, во главе стала заместитель руководителя налоговой инспекции.

Судя по их лицам (без преувеличения), нас готовились съесть и не в переносном, а в прямом смысле. Ну если не съесть, то хорошенько порвать, чтобы сил осталось только доползти до своей берлоги и зализывать раны.

Как положено — протокол, диктофон, пошло-поехало.

Так как сказать вначале особо не дали, просто зачитав имена и полномочия, слово сразу перешло к руководителю проверяющей группы.

Она как-то так очень художественно-шаблонно (и, стоит отметить, достаточно талантливо — без единой запинки) с ораторским искусством стала поливать грязью нашего налогоплательщика. Да так увлеклась, что вежливо вставить свою небольшую реплику удалось только через 5-7 минут ее убедительно-фискальной речи.

«Подождите», говорю я, «у нас тут ходатайство»

Все как-то опешили. Вроде пришли на трапезу, а тут столь хорошо замаринованный баранчик с шампура слазит — какие-то там ходатайства заявляет.

«Да?» спросил заместитель руководителя

«Просим отложить на десять рабочих дней, для ознакомления с материалами дополнительных мероприятий налогового контроля, которые были получены только 14.03.2018»

Заместитель руководителя, стоит отметить, мужчина взвешенный, подкованный и справедливый.

«Без проблем» — коротко ответил он.

Сказано — сделано. Выключили диктофон, подписали протокол, получили новое извещение о времени и месте, разбежались.

Часть 4. Возражения на акт налоговой проверки

Сказать, что ознакомление с материалами дела происходило в авральном режиме, значит ничего не сказать.

Стоит отдать должное главному бухгалтеру — все документы, пусть с названиями вроде «d0000000drfg», пусть плохо сортированные, но все же были в отсканированном виде, да еще и в формате «pdf».

Временное поле было крайне сжато. Директор хотел «быстрее решить этот вопрос» и менее рискованный вариант, вроде переноса поля битвы в вышестоящий налоговый орган, не рассматривался.

Решать приходилось «здесь и сейчас».

Все материалы, оформленные налоговым органом в ходе проверки были разобраны на атомы, каждый шаг, который сделал налоговый орган был проанализирован, на предмет законности, а доказательства, полученные налоговым органом, на предмет допустимости.

Затем, пришло время сбора доказательств реальности экономических операций и фактов проявления должной осмотрительности нашего налогоплательщика при выборе проблемных контрагентов.

Для этого в срочном порядке была проведена инвентаризация, подготовлены бухгалтерские документы, подтверждающие поступление и списание материалов, полученных от проблемных контрагентов, в производство, опрошены должностные лица налогоплательщика, ответственные за приемку материалов, был найден один из директоров «проблемного» контрагента, поднята переписка с остальными «проблемными» и еще ряд мероприятий

Вкратце, суть нашей позиции сводилась к следующему:

«Руководствуясь ст. 21, п.6 ст. 100, п.4, п. 6.1. ст. 101 НК РФ, полагаем, что в ходе осуществления выездной налоговой проверки, проведения дополнительных мероприятий налогового контроля, проверяющие вышли за рамки, установленные федеральным законодательством о налогах и сборах, что привело к нарушению прав и законных интересов налогоплательщика:

1. Предмет выездной налоговой проверки, отраженный в справке № N не соответствует предмету выездной налоговой проверки, назначенной решением № NN

2. Акт № N, составленный по материалам выездной налоговой проверки, не может рассматриваться при вынесении решения по ее результатам, т.к. при составлении указанного акта, налоговым органом не соблюдена установленная законодательством форма акта налоговой проверки, грубо нарушена процедура его оформления (п.2, п.3 ст. 100 НК РФ);

3. Стремление проверяющих к формальному соблюдению сроков проведения и приостановления ВНП, привело к существенному и преднамеренному нарушению регламента проведения мероприятий налогового контроля, установленного ст. 89, 90, 93, 93.1, 95, 100 НК РФ. Выводы о нарушениях законодательства о налогах и сборах, отраженные в материалах налоговой проверки, основаны на недопустимых доказательствах, полученных проверяющими в нарушение требований, установленных федеральным законодательством;

4. Ключевые выводы налогового органа о взаимозависимости налогоплательщика и проблемных контрагентов, являются ошибочными, т.к. основаны на игнорировании нормы, прямо закрепленной п.5 ст. 105.1 НК РФ;

5. Материалы налоговой проверки, отражающие нарушения законодательства о налогах и сборах по существу, не соответствуют фактическим обстоятельствам дела;

6. Решение № N о проведении дополнительных мероприятий налогового контроля вынесено в нарушение п.6 ст. 101 НК РФ;

7. При проведении дополнительных мероприятий налогового контроля, налоговый орган не обеспечил соблюдение правил сбора доказательств налоговых правонарушений и процедуры их оформления, установленных Налоговым кодексом (ст. 90-100 НК РФ).

Ну и, центральная мысль, на которой хотелось сакцентировать внимание руководства инспекции:

Проверяющие, широко пользуясь правами и полномочиями, предоставленными им как представителям федерального органа исполнительной власти, пренебрегли корреспондирующими этим правам обязанностями соблюдать федеральное законодательство о налогах и сборах

Все эти аспекты были расписаны на 21 листе с приложениями порядка на 126, оформлены в необходимых количествах экземпляров и красиво сложены, в ожидании финального поединка.

Часть 5. Итоговое рассмотрение материалов по результатам выездной налоговой проверки

3 апреля 2018 года мы собрались той же компанией в том же месте.

Началось все минута в минуту, в 11:00

Протокол, диктофон, поехали.

Как обычно, после представлений и регалий, речь руководителя проверяющей группы.

В этот раз она говорила еще лучше — 115 страниц акта плюс материалы дополнительных мероприятий налогового контроля она изложила минут за 20. Кратко, лаконично, весомо — поставщики с признаками однодневок, директора фирм ничего не помнят о нашем налогоплательщике, экспертиза показала, что подписи на первичке выполнены не ими, все фирмы взаимозависимы с нашим налогоплательщиком. Одним словом — виновны.

Моя речь не была так красочна и может не так лаконична, однако она нашла своего внимательного слушателя прежде всего в начальнике отдела выездных проверок.

Заместитель начальника инспекции, слушая нас, подписывал пачки документов.

Примерно после половины из того, что я сказал о том, с какими нарушениями была проведена ВНП, как порой халатно проверяющие отнеслись к сбору доказательств — настолько халатно, что на акте фактически не было подписи одного из инспекторов (была отметка об увольнении, не заверенная подписью руководителя проверяющей группы), что с актом этим значит один из инспекторов не согласна. Что ни о какой взаимозависимости речи идти не может и так далее.

Спокойно, без эмоций, иногда чуть выделяя словосочетания вроде «федеральное законодательство», «кореспондирующие права и обязанности» и тому подобное.

Получив достаточно злой вопрос про необходимость дополнительного заверения акта в случае выбытия одного из проверяющих, я повторил еще несколько ссылок на нормативные документы, характеризующие нарушения проверяющих, мы закончили.

Подписали протокол, напомнил еще про сроки исковой давности.

«Учтем» — все также кратко уверил заместитель начальника инспекции, настроение которого явно поднялось то ли от того, что он успел подписать целую кипу документов, то ли от услышанного.

Часть 6. Решение по результатам выездной налоговой проверки

Примерно дней через пять по ТКС прислали извещение о времени и месте получения решения о привлечении к ответственности за совершение налогового правонарушения.

Главный бухгалтер расстроилась — «Это как?»

«Это НДФЛ» — ответил я — «от него не уйдешь в вашем случае»

Забирала решение она сама, позвонив мне по телефону

«Ну как?» спросил я, чувствуя радостные вибрации

«Оставили 3,5»

«НДФЛ?»

«Да»

Мы выиграли. 100% из заявленного нам удовлетворили.

Итоговая часть решения по налогу на прибыль и по налогу на добавленную стоимость была таковым:

А кто-то говорит, что расходы на адвоката в налоговом споре — пустая трата денег.

Пусть говорит — это его полное право.

Добавлено: 15:39 10.06.2025

Самая актуальная информация в телеграм-канале. Присоединяйтесь по этой ссылке!

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

| 1. | 1 - Акт налоговой проверки-106-115-1-5 | 1.4 MB | 30 | |||

| 2. | 2 - Извещение о времени и месте рассмотрения материалов ВНП от 14.03.2018 | 3.1 MB | 18 | |||

| 3. | 3 - Ходатайство о переносе сроков рассмотрения материалов ВНП на 19.03.2018 | 147.8 KB | 31 | |||

| 4. | 4-Ходатайство о переносе рассмотрения материалов ВНП от 19.03.2018 | 1.3 MB | 26 | |||

| 5. | 5- Протокол рассмотрения материалов ВНП от 19.03.2018 | 1.3 MB | 25 | |||

| 6. | 6 - Извещение о времени и месте рассмотрения материалов НП от 19.03.2018 | 890.7 KB | 19 | |||

| 7. | 7 - Протокол рассмотрения материалов ВНП от 03.04.2018 | 1.3 MB | 28 | |||

| 8. | 8 - Решение о привлечении к ответственно-170-173 | 2.8 MB | 30 |

Уважаемый Александр Алексеевич, Вами проделана колоссальная работа! Особенно учитывая #сроки#-которых Вы по сути были лишены! Итог-говорит сам за себя! Спасибо Праворубу и Вам что Вы есть! Читал Вашу публикацию на одном дыхании-четко, понятно, доступно!( с документами чуть попозже ознакомлюсь). А не было мысли довести дело до суда и взыскать расходы на адвоката-пускай и частично? Понравилось как ГБ уточняла у Вас #это как#-это НДФЛ!!! Поздравляю Вашего доверителя и разумеется Вас с блестящим итогом-15.5 #отбитых# мил.рублей-не считая возможных пени, процентов, штрафов, которые могли бы быть по суду! И очень рад за Вас! Бизнес уже обсудил Вашу победу в своих кругах ( связь у них работает быстро!)-ждите новых доверителей! И мне кажется, что Вам стоит подумать над выпуском художественно-документальной книги в части налоговых споров, которая по моему скромному мнению, будет иметь успех! И да-очень порадовал заместитель начальника инспекции! Обьективно!

Уважаемый Дмитрий Николаевич, как насыщено) от души, благодарю!

Уважаемый Александр Алексеевич, дела у Вас непростые… а еще точнее-особо сложные… есть чему поучиться! Так что спасибо за науку!

Уважаемый Дмитрий Николаевич — всегда, как говорится. Не за что)

Уважаемый Александр Алексеевич, наоборот! Есть за что!

Уважаемый Александр Алексеевич!

Какой Вы неловкий, право!

5-6 (а то и 10-15) звонков/перезвонов с заезженной пластинкой. Не дали налоговикам заработать.

Уважаемый Анатолий Кириллович, стараюсь:)

Уважаемый Александр Алексеевич, профессиональная работа и отличный результат! (Y)(Y)(Y)

Вашу замечательную публикацию добавляю в избранное!

И еще присоединяюсь к словам Лукьянова Дмитрия Николаевича, (он меня опередил и написал в своем комментарии мои мысли, пока я еще читала Вашу публикацию:): Вам непременно нужно подумать о выпуске художественно-документальной книги по налоговым спорам!!!

Уважаемая Светлана Александровна, благодарю! уже думал) сделаю:)

Уважаемый Александр Алексеевич, поздравляю! Великолепно сработали, тем более, так срочно и блестяще рассказали!

Очень впечатляющий пример Вашей эффективной работы: при таком «задоре и разгоне» проверяющих Вы их все-таки убедили (и победили)!(bow)

Уважаемый Василий Герольдович, благодарю! а слог отточил уже на «Праворубе»:)

Уважаемый Александр Алексеевич, поздравляю (handshake,) очень интересная и познавательная публикация, как и все остальные Ваши публикации. Хоть я и не занимаюсь налоговыми спорами, но если вдруг возникнет такая необходимость, буду пользоваться Вашими публикациями, как шпаргалками ;)

Уважаемая Ольга Викторовна, конечно, пользуйтесь(handshake) благодарю за отзыв)

Уважаемый Александр Алексеевич, Ваш материал- классический образец работы по такой категории дел, алгоритм, который надо всем отметить и использовать как образец!

Уважаемый Анатолий Сергеевич, благодарю!

Уважаемый Александр Алексеевич, браво! присоединюсь к высказыванию о написании своей книги…

Уважаемый Дмитрий Алексеевич, благодарю за отзыв. Удачи во всех делах!

Уважаемый Александр Алексеевич, Вы большой молодец, судя по прочитанному материалу отлично разбираетесь в описываемых вопросах(Y) Спасибо, много почерпнул нового для себя.

Уважаемый Михаил Владимирович, (handshake)

Уважаемый Александр Алексеевич!

Присоединяюсь к поздравлениям коллег. Ваш материал действительно очень интересный и читабельный. Добавлю его к себе в избранное.

Уважаемый Евгений Викторович, рад стараться. Благодарю за интерес, проявленный к публикации.

Уважаемый Александр Алексеевич, прочитал на одном дыхании, как буд-то супер блокбастер8). Очень здорово, отличный результат(Y)

Уважаемый Сергей Юрьевич, стараюсь! Факты фактами, но удовольствие от чтение же тоже должно быть) Рад, что оценили!

Уважаемый Александр Алексеевич, по вашему мнению, как расценивать Письмо Федеральной налоговой службы от 10 июля 2018 г. № ЕД-4-15/13247 “О профилактике нарушений налогового законодательства”, и в частности, сноску внизу:«Налогоплательщики, имеющие ряд признаков, свидетельствующих о возможной непричастности к ведению финансово — хозяйственной деятельности, в частности: представляют уточненные налоговые декларации с некорректным порядковым номером корректировки; руководители юридического лица, индивидуальные предприниматели уклоняются от явки на проведение допросов (более 2-х раз); допросы лиц проводятся в присутствии представителей (адвокатов); руководители юридического лица, индивидуальные предприниматели не проживают по месту регистрации; ». Запрет на участие представителя (адвоката) на допросе в налоговой? Зачем это и почему? Разве это законно?

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

Уважаемый Александр Алексеевич, это просто великолепно! Браво! (handshake)

Мне очень хорошо знакома ситуация, когда проверяющие постоянно дёргают должностных лиц налогоплательщика, и Вам пришлось ставить проверяльщиков на своё место. Совершенно правильная стратегия и тактика, и закономерный, отличный результат!

Уважаемый Иван Николаевич, благодарю за столь высокую оценку! Да, пришлось рисковать несколько раз, но оно того стоило.