Материал «Как избежать ответственность за уклонение от уплаты налогов организации» опубликован в трех частях:

Часть 2 — банкротство налогоплательщика, имеющего задолженность перед бюджетом

И, непосредственно:

Часть 3 — как налоговое правонарушение становится налоговым преступлением

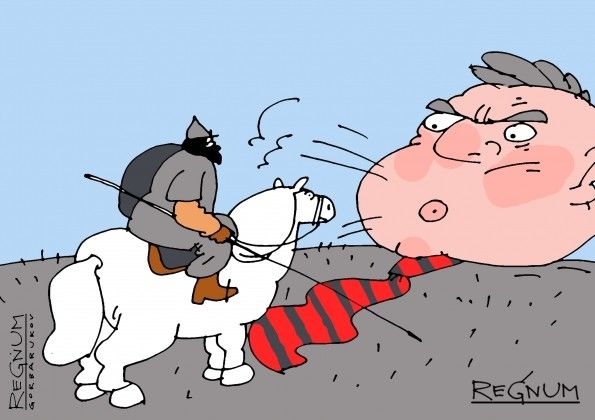

Был НК теперь УК, УПК на АПК, коммерсант — теперь ЗК

Мероприятия налогового контроля вроде выездной налоговой проверки скорее напоминают события из ночной смены врача-травматолога в самом неблагополучном районе Челябинска, чем работу известного кардиохирурга, но, как известно — «Лес рубят — щепки летят».

Хоть в налоговом праве до сих пор фактически существует круговая порука юридического лица за своих контрагентов, о чем была соответствующая публикация, но все же информационный прогресс, обилие Программно-Информационных Комплексов, ежегодная «вздрючка» за повышение уровня налогового администрирования постепенно и последовательно приводят к тому, что Федеральная Налоговая Служба сегодня умеет многое, очень многое.

Фискалы сумели закрыть практически все дыры, позволяющие «соскочить» налогоплательщику на том или ином этапе, монополизировали многие услуги, фактически приравняли бюджетный долг к карточному (святое!).

А представители коммерческих структур до сих пор в своей общей массе считают, что услуги хорошего налогового адвоката стоят дорого, предпочитая до последнего (возбуждения уголовного дела), стараться не понимать значение этой аббревиатуры либо, того хуже, попавшись на уловки юрмаркетинга, стараться «соскочить» через схему, которая перестала работать еще 2-3 года назад.

Многие почему-то искренне верят, что можно «уйти по-английски» бросив вместо шляпы юридическое лицо, по которому проявились налоговые недоимки.

Да, конечно — можно. Но вовремя не вылеченная болячка может превратиться в опасное патологическое заболевание, которое способно убить не только самого пациента, но и заразить всех тех, с кем он общается.

Цифры цифрам рознь — миллионы, десятки, сотни миллионов недоимок по налогам, не смотря на количество нулей не представляются налогоплательщику чем-то значительным.

А вот единички, двойки, тройки при всей скромности и сухости этих цифр, но с добавлением «лишения свободы» — эти числа уже несут в себе настоящую магию, заставляющую налогоплательщика двигаться очень быстро.

Итак, алгоритм наступления уголовно-правовых последствий выездной налоговой проверки:

1. На лицевых счетах налогоплательщика формируется задолженность, возникшая по результатам проведенных мероприятий налогового контроля

Решением территориальной инспекции 05.06.2017, вынесенным по результатам выездной налоговой проверки, Общество привлечено к налоговой ответственности, предусмотренной пунктом 1 ст. 122 НК РФ в виде штрафа в общем размере 2 343 652 руб.

Кроме того, указанным решением налогоплательщику доначислен НДС в сумме 14 414 718 руб. и пени по налогу в размере 2 599 047 руб.

Налогоплательщик обратился с апелляционной жалобой в вышестоящий налоговый орган, Решением вышестоящего налогового органа 18.08.2017 о привлечении к ответственности за совершение налогового правонарушения, оставлено без изменения.

С ходатайством о принятии обеспечительных мер в Арбитражный суд налогоплательщик не обращался, решение о привлечении его к налоговой ответственности не приостанавливал до вступления в законную силу Решения суда первой инстанции по оспариванию решения налогового органа, таким образом,

Начало течения срока для deadline погашения недоимки - 18.08.2017

С этой даты решение о привлечении к ответственности за совершение налогового правонарушения вступает в законную силу и, соответственно, налогоплательщик видит на своих лицевых счетах:

Сальдо по расчетам НДС "- 14 414 718 руб"

Сальдо по штрафам "- 2 343 652 руб."

Сальдо по пени "- 2 599 047 руб." (этот счетчик начинает «тикать» с сумасшедшей скоростью)

2. Налоговый орган направляет налогоплательщику требование по результатам налоговой проверки

Согласно пункту 2 ст. 70 НК РФ требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику в течение 20 дней с даты вступления в силу решения налогового органа.

На добровольное исполнение указанного требования установлен срок в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты налога не указан в этом требовании.

3. Налоговый орган передает материалы налоговой проверки в территориальное подразделение Следственного Комитета РФ

Согласно пункту 3 ст. 32 НК РФ, если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного налогоплательщику (плательщику сбора, налоговому агенту) на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик (плательщик сбора, налоговый агент) не уплатил (не перечислил) в полном объеме указанные в данном требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов, налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в следственные органы, уполномоченные производить предварительное следствие по уголовным делам о преступлениях, предусмотренных статьями 198 — 199.2 Уголовного кодекса Российской Федерации, для решения вопроса о возбуждении уголовного дела.

По материалам ВНП оформляется заявление ИФНС о признаках состава преступления, предусмотренного ст. 199 УК РФ, которое подписывается заместителем руководителя или руководителем налогового органа.

К заявлению прилагается справка о суммах не уплаченных налогов налогоплательщиком и другие документы. Материал направляется в территориальное подразделение СК РФ, где регистрируется с присвоением соответствующего номера КУСП.

В части 1 описываемого дела было указано, что Общество обеспечительных мер не заявляло.

А стоило, не смотря на диаметрально противоположный подход, которым отличаются решения Арбитражных судов в части обеспечительных мер при приостановлении действия решения инспекции о привлечении к ответственности в случае, если оно обжалуется в судебном порядке и судом удовлетворено заявление налогоплательщика о принятии обеспечительных мер.

3.1. Подход первый. Действия Инспекции по направлению материалов выездной налоговой проверки в следственные органы являются законными даже не смотря на принятие судом обеспечительных мер

Определение Верховного Суда РФ от 22 июля 2016 по делу N 303-КГ16-8474

Определение Верховного Суда РФ от 18 мая 2015 по делу N 307-КГ15-4655

В судебных решениях можно прочитать примерно такую формулировку:

действия налогового органа, выразившиеся в передаче в следственные органы материалов выездной налоговой проверки для решения вопроса о возбуждении уголовного дела, не направлены на исполнение решения Инспекции от 11.09.2014, а являются реализацией самостоятельной обязанности, установленной пунктом 3 статьи 32 Кодекса.

3.2. Подход второй. Действия налогового органа по направлению материалов выездной налоговой проверки в следственные органы являются незаконными, т.к. судом были приняты обеспечительные меры

Определение Верховного Суда РФ от 26 августа 2014 по делу N 303-ЭС14-42:

Установив, что в рамках дела N А80-214/2013 об оспаривании обществом решения инспекции о доначислении налоговой недоимки арбитражным судом приняты обеспечительные меры в виде приостановления действия упомянутого решения инспекции и запрета на совершение инспекцией действий, направленных на его принудительное исполнение, до вступления в законную силу судебного акта по указанному делу, суды пришли к выводу об отсутствии у инспекции законных оснований в порядке пункта 3 статьи 32 Кодекса направлять в следственный отдел материалы камеральной проверки для решения вопроса о возбуждении в отношении общества уголовного дела до отмены указанных обеспечительных мер, тем более, что размер доначисленной обществу налоговой недоимки оспаривался в судебном порядке и не был подтвержден вступившими в законную силу судебными актами по названному делу.На практике, есть ряд случаев, когда и при непринятии обеспечительных мер материал не направлялся или направлялся, но не в строгом соответствии с утвержденным регламентом взаимодействия между СК и ФНС РФ.

Если взять многочисленные письма Минфина и разъяснения налоговиков, то согласно действующему налоговому законодательству обязательным условием для отправки материалов налоговой проверки в следственные органы для решения вопроса о возбуждении уголовного дела является:

- наличие вступившего в силу решения о привлечении к ответственности за совершение налогового правонарушения

- факт неуплаты налогоплательщиком указанной в требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления.

Скромно, сухо, сурово, эффективно.

4. Возбуждение уголовного дела

Исходя из требований ч.1 ст. 21 УПК РФ уголовное преследование от имени государства по уголовным делам публичного и частно-публичного обвинения осуществляет прокурор, а также следователь и дознаватель.

Проверка сообщений о любых совершенных или готовящихся преступлениях проводится следователем в порядке, установленном ст. 144 УПК РФ. По результатам проверки принимается одно из решений, предусмотренных ст. 145 УПК РФ.

При отсутствии оснований для возбуждения уголовного дела следователь выносит постановление об отказе в возбуждении уголовного дела в порядке ст. 148 УПК РФ.

В соответствии с ч.1 ст. 146 УПК РФ при наличии повода и основания, предусмотренных ст. 140 УПК РФ, следователь в пределах компетенции, установленной Уголовно-процессуальным кодексом РФ, возбуждает уголовное дело, о чем выносится соответствующее постановление.

По умолчанию лицом ответственным за исполнение гражданских прав, в том числе исполнения обязанностей, предусмотренных законодательством о налогах и сборах, является единоличный исполнительный орган в лице директора.

Главное, чтобы при возбуждении уголовного дела в отношении директора по признакам преступления, предусмотренного ч.1 ст. 199 УК РФ, имелись повод и основания, предусмотренные ст. 140 УПК РФ.

Немало случаев, когда материал из налоговой был направлен в тот период, когда налогоплательщик еще отчаянно сражался на арбитражном поле, а уголовное дело все равно возбуждалось.

Кто-то читая эти строки, обязательно вспомнит статью 90 УПК. Да, да. Помним, знаем, порой скорбим.

И, напоследок, из одного судебного решения по жалобе на постановление о возбуждении уголовного дела по признакам преступления, предусмотренного ч.1 ст. 199 УК РФ:

Вопрос доказанности или недоказанности всех признаков состава преступления на стадии принятия решения о возбуждении уголовного дела разрешен быть не может. Без проведения комплекса следственных и оперативных действий установление всех обстоятельств, входящих в предмет доказывания, является не возможным.

Геннадий Хазанов бы выступил по этому поводу примерно так — «суд апелляционной инстанции разобрался с тем, что суд первой инстанции разобрался, что следствие обязательно разберется… Для того и возбуждают уголовное дело, чтобы разобраться. А ущерб? Ну какой ущерб может быть от возбуждения уголовного дела? Вы же не преступник, чего вам боятся?" — и закончил бы все такой мимикой, что зал начал бы смеяться.

Но до смеха далеко.

Выводы:

1. Указывает ли вышеизложенное на тот факт, что в случае проведения мероприятий налогового контроля последствия фатально-необратимы? Нет, не указывает.

Это указывает лишь на то, что не нужно быть «хитрецами», до последнего надеясь на «авось пронесет», пытаясь убедить всех и вся (в том числе себя), что доля 99% вычетов по НДС — это нормальный итог «грамотной налоговой оптимизации».

Не нужно скрывать на этапе досудебного урегулирования налогового спора информацию о том, что предприятие «налило», «транзитило», а не явилось «жертвой наезда ФНС по заказу конкурентов».

2. Никаких «универсальных способов налоговой оптимизации» не существует — это маркетинг. Уголовные дела по уклонению от уплаты налогов — как раз по большей части последствия таких «семинаров и тренингов по налоговой оптимизации».

Люди — бухгалтеры, руководители, собственники, потратив значительные средства, наслушавшись «говорящих голов», начинают лепить десятками прокладки, технички, не особо вдумываясь в тот факт, что все это «лепилово» для проверяющих уже смотрится как единое целое и при необходимости могут «подтянуть» как за целое, так и за его части.

3. Через три-четыре года те условия, которые существуют сейчас, будут казаться столь же вольготными, какими нам кажутся условия, которые были три-четыре года назад.

Поэтому не стоит уповать на «несправедливость», «иррациональность», как уже уповали три-четыре года назад. Нужно смотреть вперед и уже прикидывать, что будет через 3-4 года. А будет ж еще большая необходимость вкладывать значительные денежные средства в налоговых юристов, налоговых консультантов, налоговых адвокатов.

Федеральная Налоговая Служба превратится в аналог IRS "Internal Revenue Service", а наши граждане, все также патриотично катаясь на каруселях и смотря футбол, начнут массово стучать на своих коллег/однополчан.

Ведь как мне сказала вчера главный бухгалтер одного холдинга, по которому во всю лютуют проверяющие — «Наши то выиграли, ура!».

Добавлено: 15:43 10.06.2025

Самая актуальная информация в телеграм-канале. Присоединяйтесь по этой ссылке!

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

Уважаемый Александр Алексеевич, поддерживаю точку зрения уважаемой Алены Александровны! Очень наглядно и убедительно в Вашей трилогии современные условия показаны!

Думать, что и как делать и какие последствия «налоговой оптимизации» — надо заранее, а «говорящие головы» гарантий не дают… и обращаться к адвокату нужно вовремя. Кстати, вспомнил тому хороший наглядный пример: Праворуб: Досудебное урегулирование налогового спора

Уважаемый Василий Герольдович, благодарю!

Уважаемый Александр Алексеевич, спасибо за интересную трилогию. По моим наблюдениям многие директора и владельцы бизнеса не понимают, что окружающий мир постоянно меняется, и они руководствуются моделями поведения, которые, может быть, и являлись адекватными, но лет 10 назад. Сейчас же такие модели могут лишь погубить, но эти людям меняться трудно.

Уважаемый Станислав Всеволодович, на здоровье. Делаю публикации, чтобы кто-то уцелел. Вы правы — все течет, все стремительно меняется. Вопрос, по-моему, стоит даже не в схемах и алгоритмах работы, а в том, чтобы попросту удержать равновесие от этого лютого закручивания, которое делает демиург всех этих процессов. Видимо, кто-то хочет, чтобы мы показали максимальные результаты, раз так свирепо тренируют.

Уважаемый Александр Алексеевич, если бы бизнесмены не слушали только налоговых адвокатов/юристов? Такое впечатление, что многие вообще никого не слушают и не хотят слышать, даже когда их предупреждают о негативных последствиях. А потом делают такие удивленные глаза: «А посему так получилось?»

Уважаемый Евгений Алексеевич, зло победило бабло:) а раньше ведь бабло все время побеждало:)

Уважаемый Александр Алексеевич, надо запомнить фразу! :D

Уважаемый Евгений Алексеевич, :)

Уважаемый Александр Алексеевич, присоединяюсь к отзывам коллегам и также благодарю ща #курс лекций#! Единственное что хочу добавить, что в данных ситуациях крайне необходимо обращение не просто к адвокату а именно к профессионалу по данной тематике. Ну нам на Праворубе легче-у нас есть Вы! Если что!

Уважаемый Дмитрий Николаевич, благодарю

Уважаемый Александр Алексеевич, с удовольствием прочитала все части, «курс лекций# это правильный тег:) Формулировки шикарны, слог прекрасный, чувство юмора доставляет, информативность высокая. Спасибо.

А за это отдельное спасибо:

Многие почему-то искренне верят, что можно «уйти по-английски» бросив вместо шляпы юридическое лицо, по которому проявились налоговые недоимки.:D

Уважаемая Софья Ароновна, благодарю за интерес, проявленный к материалу! за слог и формулировки и Вам отдельное спасибо:)

не знаю как удалить комментарий-дубль

Уважаемая Софья Ароновна, значит пусть будет:)

Уважаемый Александр Алексеевич, Если взять многочисленные письма Минфина и разъяснения налоговиков, то согласно действующему налоговому законодательству обязательным условием для отправки материалов налоговой проверки в следственные органы для решения вопроса о возбуждении уголовного дела является:

наличие вступившего в силу решения о привлечении к ответственности за совершение налогового правонарушения

факт неуплаты налогоплательщиком указанной в требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления.означает ли все это то, что без акта ВНП в течение проверки ВУД незаконно? Есть уголовное дело, возбуждено по ч.1 ст. 199 УК РФ, но ВНП еще проводится, акта проверки нет. Была Налоговым органом совместно с сотрудником БЭПиПК оставлена некая справка, озбудили дело по справке.

Уважаемый Сергей Геннадьевич, тут речь идет о материалах проверки, которую отправляют именно налоговики. В последнее время пошла инициатива и от других органов — как раз на основании справки, это другое основание.

Ваши голоса очень важны и позволяют выявлять действительно полезные материалы, интересные широкому кругу профессионалов. При этом бесполезные или откровенно рекламные тексты будут скрываться от посетителей и поисковых систем (Яндекс, Google и т.п.).

Дорого, но зато качественно. Все встречи и консультации, в т.ч. дистанционные только по предварительной записи.

● Арбитраж. Банкротство. ФАС. Юридическое сопровождение вашего бизнеса.

● Юрист по ВЭД. Споры с ФТС. Международное право.

В рамках адвокатской деятельности оказываю юр. помощь по многим вопросам.

Являюсь также профессиональным медиатором.

Защита по сложным уголовным экономическим делам.

Борьба с фальсификациями и незаконными методами расследования. Опыт, надёжность, добросовестность!

Уважаемый Александр Алексеевич, отличный курс лекций получился!

Главная мысль, которую должен усвоить грамотный руководитель при угрозе налоговой проверки — никогда не стоит откладывать обращение к адвокату на завтра. Завтра может быть поздно! Через три-четыре года те условия, которые существуют сейчас, будут казаться столь же вольготными, какими нам кажутся условия, которые были три-четыре года назад. И про это тоже забывать не стоит.(Y)

Уважаемая Алёна Александровна, за «курс лекций» благодарю!:)